ECF - Escrituração Contábil Fiscal

ECF – ESCRITURAÇÃO CONTÁBIL FISCAL

ORIENTAÇÕES

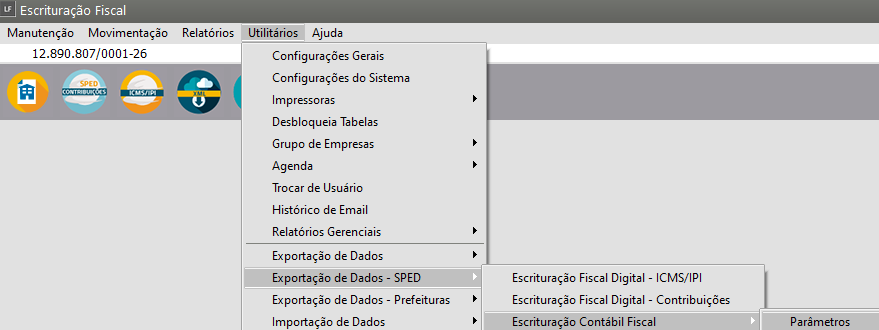

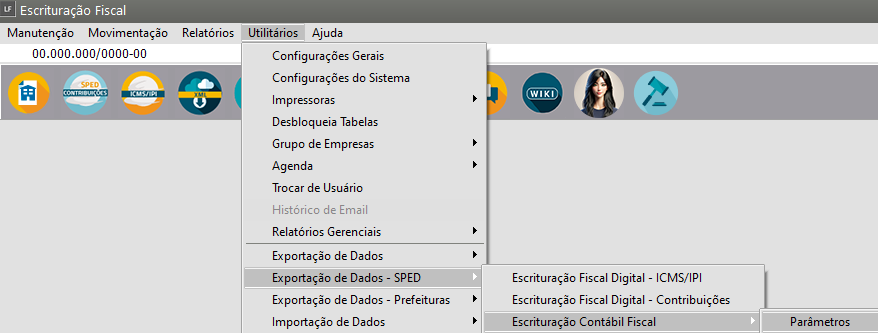

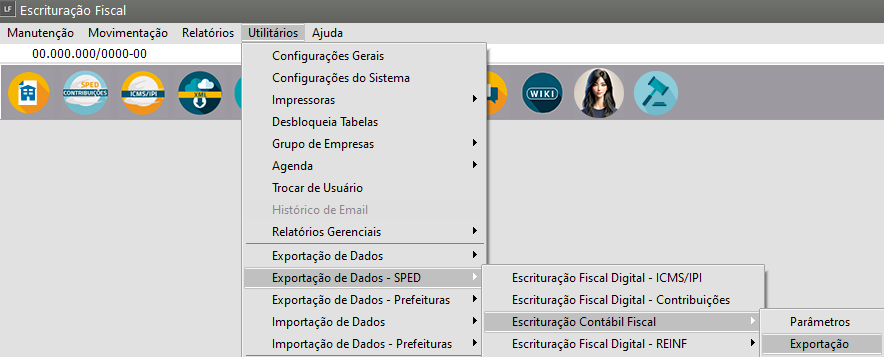

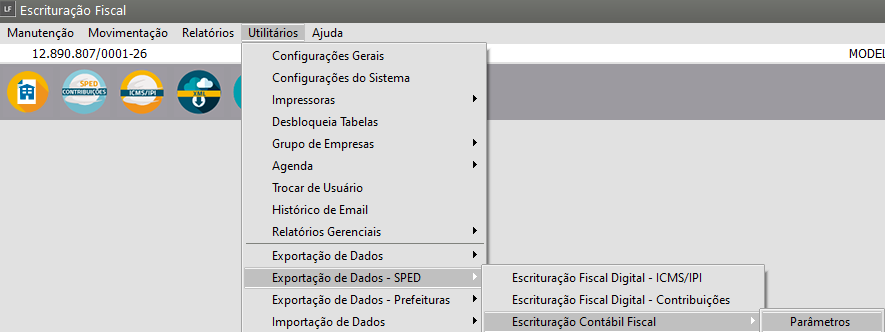

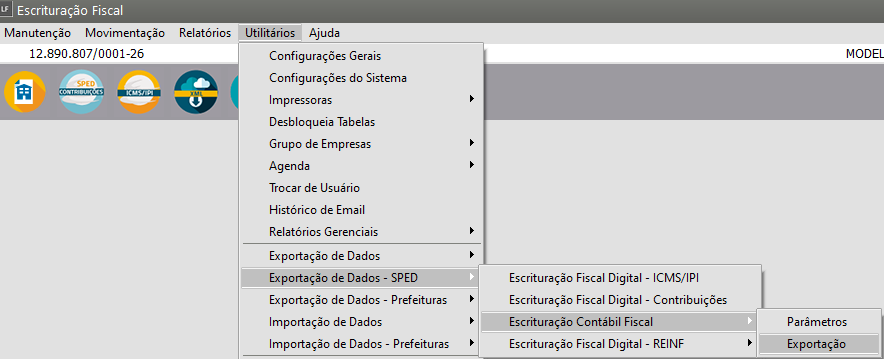

1 – Para Empresas do Lucro Presumido ou Lucro Real, devem preencher as informações dos Parâmetros da Escrituração Contábil Fiscal, no menu Utilitários>Exportação de Dados>Escrituração>Contábil Fiscal

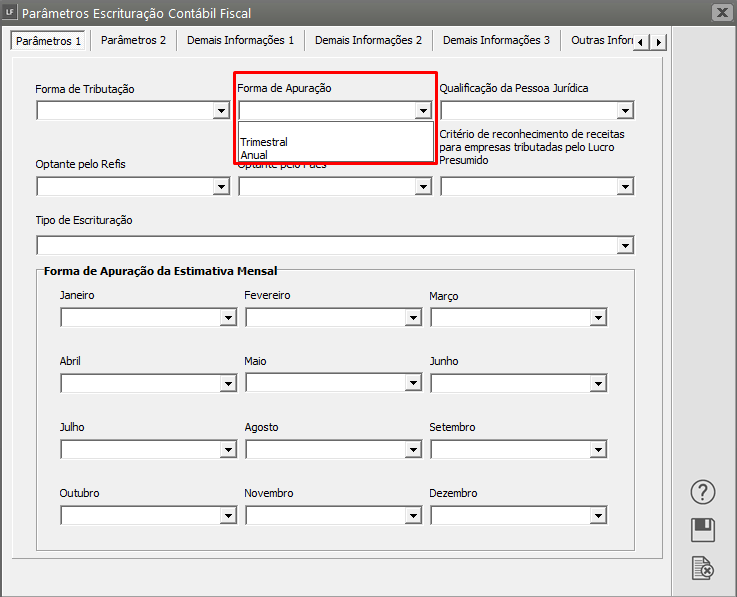

- Informe a forma de apuração deve estar preenchido ( 0000,0010,0020,0030,0930) – são os registros da aba dos parâmetros da ECF;

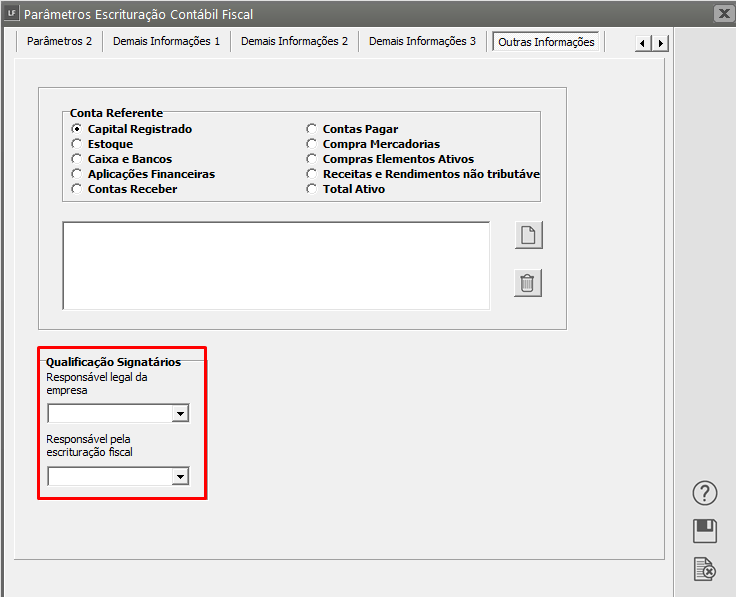

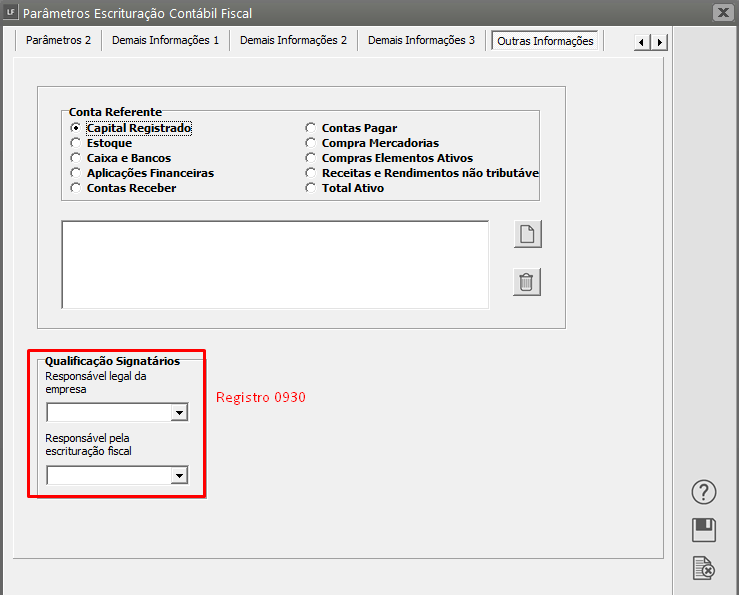

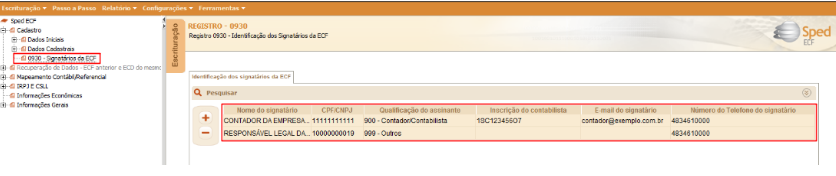

- Obs. Para registro 0930 – deve ser preenchido os campos de signatários (responsável legal e pela escrituração), porque essas informações ele não traz dos parâmetros adicionais da empresa, mesmo que já marcado;

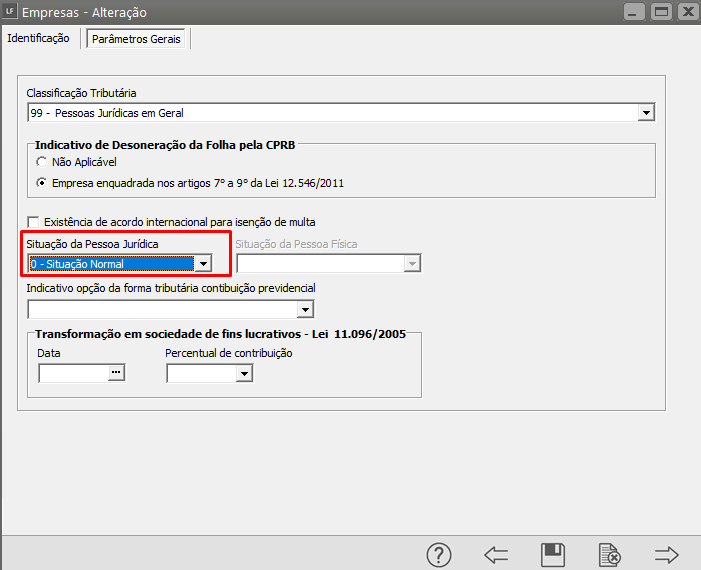

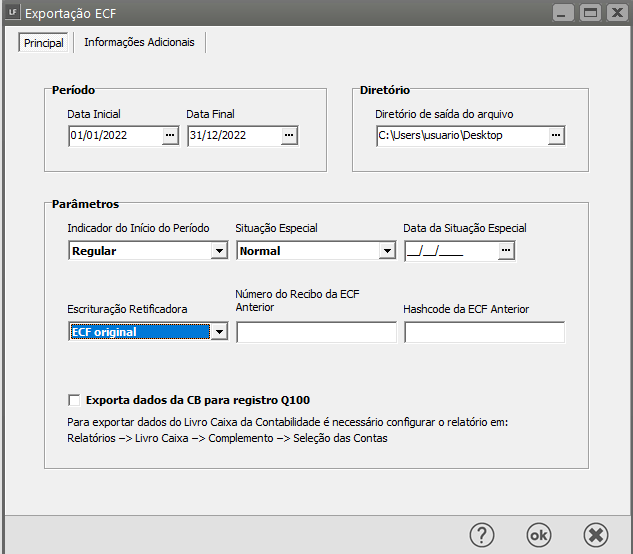

- Situação Especial da empresa sempre deve estar sempre preenchida mesmo quando não seja situação especial deve estar marcando a opção de NORMAL;

2 – Registros Y vem diretamente da base do Sistema – exemplos:

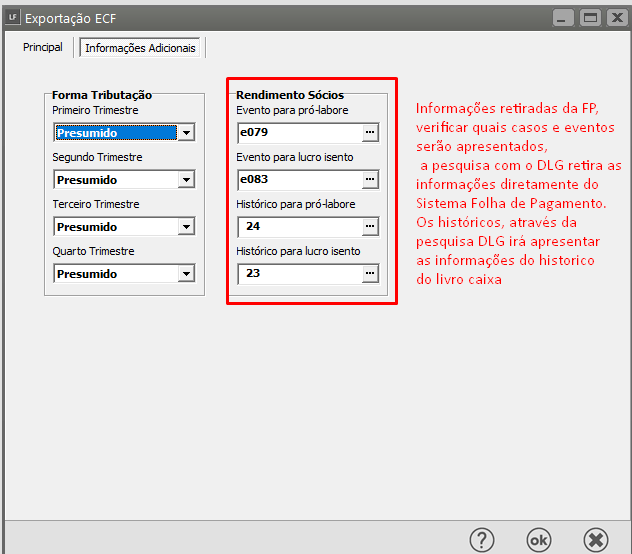

a ) Informação de rendimentos de sócios ira buscar do Folha de Pagamento : para pro labore evento padrão e079 e para Lucros isentos evento e083 – no SPED, sera o registro Y611;

b ) última aba dos parâmetros para geração do arquivo: campo Conta Referente: será levada pelo contábil indicando a conta contábil ou informado manualmente dentro do sistema – no Sped, será o registro Y672;

3 – Parte do ECD – não levará nada de nossa contabilidade, somente a importação pela tela de recuperação direto pelo Sped ECF – menus Recupera ECD e ou Escrituração – recuperar dados do ECD;

Registros C (exemplo C040) e E serão oriundos do ECD; alguns campos após importação do arquivo (este arquivo validado e assinado – não precisa ter sido transmitido) não serão possíveis de modificação (será fechados) como E155 e E355;

Registro 0000 quando sofrer alteração, não sobrescreve no SPED ECF, tendo que eliminar o conteúdo no Validador e importar novamente;

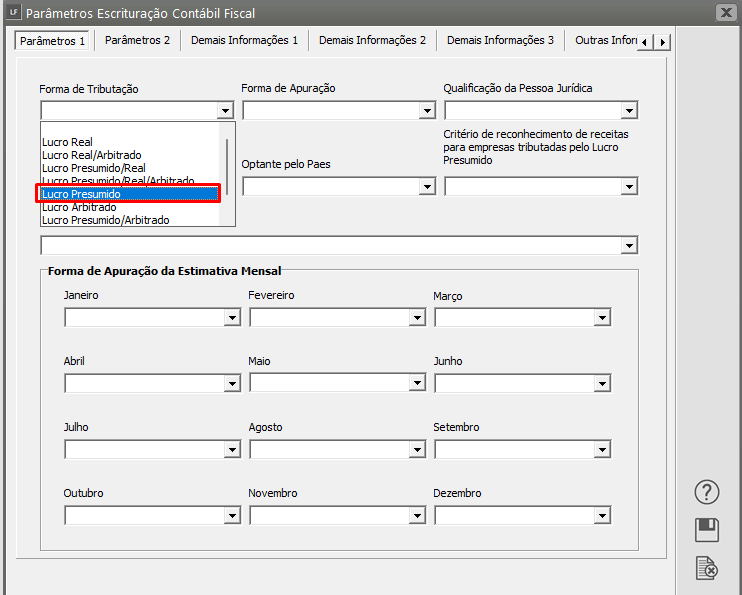

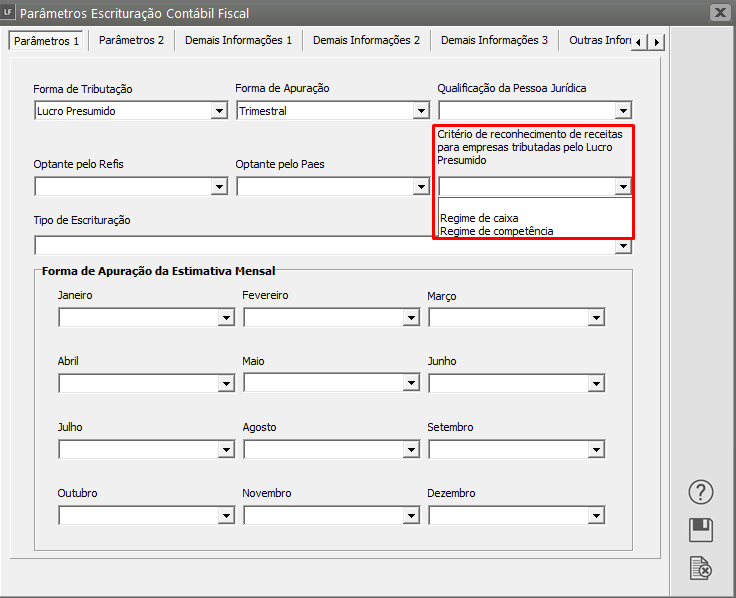

REGIME LUCRO PRESUMIDO – Quando a empresa estiver enquadrada no Lucro Presumido, a Forma de apuração já ficará definida como sendo Trimestral, a implementação no Sistema está de acordo com o que a DIPJ já exigia anteriormente.

REGISTROS:

- 0000,0010,0020,0030,0930) – registros cadastrais;

- P100 – P150: serão trazidas as informações constantes na ECD (PRESUMIDO);

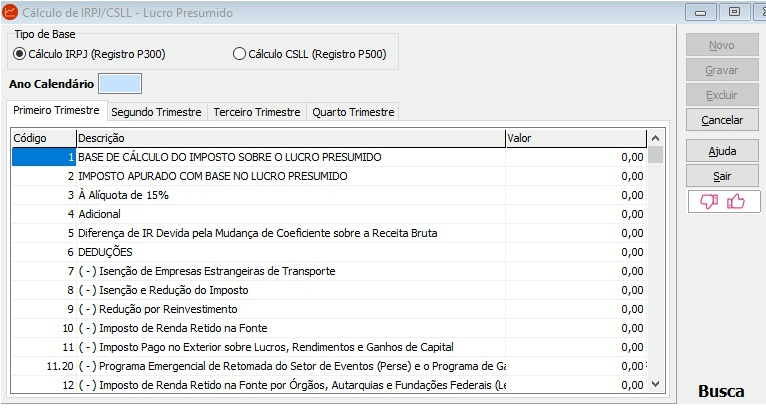

- P200 – P500: será alimentado pelo sistema fiscal sendo:

- P200 – base do IRPJ – informação da nota fiscal – igual ao relatório de apuração de tributos federais do Sistema Livros Fiscais;

- P300 – valor do imposto IRPJ – igual ao relatório de apuração de tributos federais do Sistema Livros Fiscais;

- P400 – base da CSLL – informação da nota fiscal – igual ao relatório de apuração de tributos federais do Sistema Livros Fiscais;

- P500 – valor do imposto – igual ao relatório de apuração de tributos federais do Sistema Livros Fiscais;

Se o regime for pelo livro caixa não ira gerar os registros P100 e P150. Só ira preencher se houver contabilidade;

REGIME LUCRO REAL Quando a empresa estiver enquadrada no Lucro Real a Forma de Apuração deverá ser definida manualmente. Para as empresas enquadradas o Lucro Real o Sistema irá gerar os dados cadastrais e as informações gerais (Bloco Y), ou seja, identificação de sócios ou titular e seus rendimentos.

REGISTROS:

- (0000, 0020,0030,0930) – registros cadastrais;

- Não traz os blocos “L”, somente L100 e L300 pela ECD, os demais deverá ser preenchido manual;

- Registro-Bloco LACS – nao leva pelo sistema;

- Registros N500, N630 IRPJ não leva pelo sistema

- Registros N650, N670 CSLL.não leva pelo sistema

Resumo do Tratamento dentro do Sistema

EXPORTAÇÃO ECF:

No sistema iremos tratar o que a DIPJ tratava, empresas lucro presumido, as empresas lucro real irá gerar os dados cadastrais e as informações gerais (Bloco Y – identificação de sócios ou titular e seus rendimento);

Teremos uma tela de parâmetros para o ECF, que está disponível em Utilitários>Exportação de dados SPED>Escrituração Contábil Fiscal>Parâmetros;

Após preencher os parâmetros da ECF irá habilitar o menu de geração Utilitários>exportação de dados SPED>Escrituração Contábil Fiscal>Exportação;

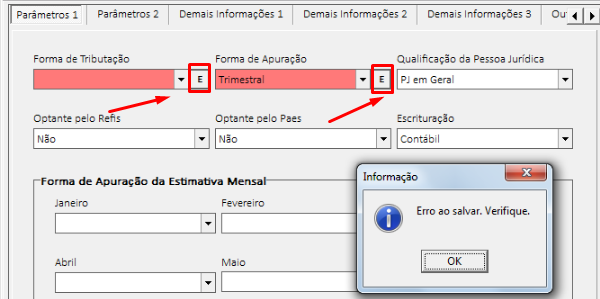

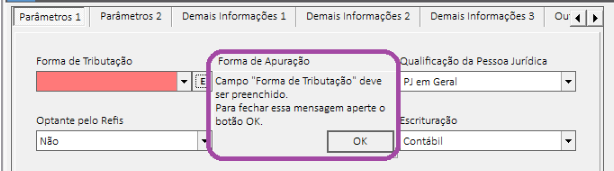

Obs.: Quando alguma informação estiver faltando e for obrigatório, ou até a informação está em desacordo com uma outra situação o sistema irá deixar os campos grifados e terá a letra E, que terá uma explicação do que o sistema espera;

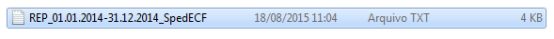

Após todas as informações estiverem corretas e fazer a exportação irá gerar o arquivo com o nome: ABREVIADO_PER.INICIAL-PER.FINAL_SpedECF;

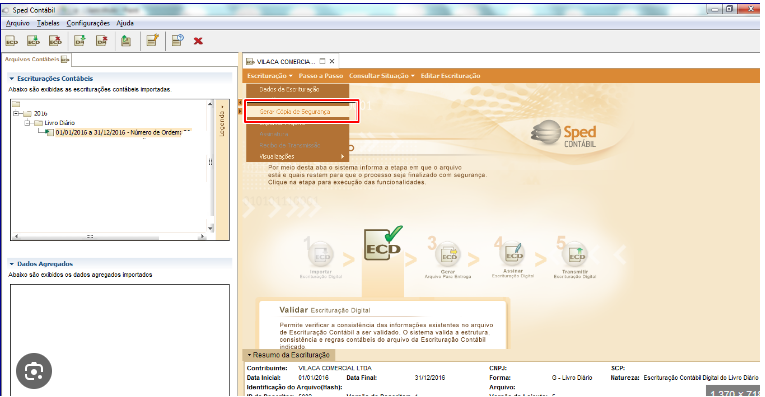

IMPORTAÇÃO NO VALIDADOR SPED ECF

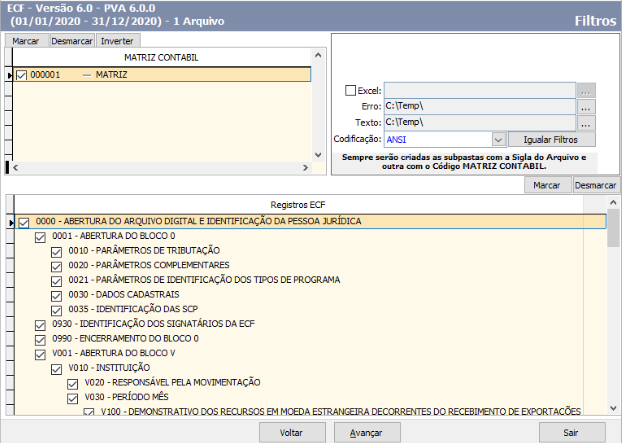

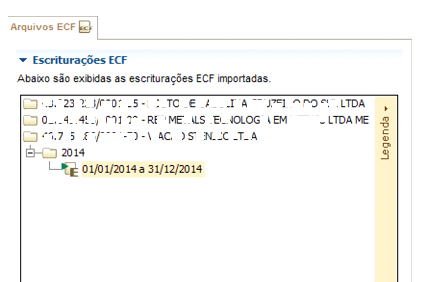

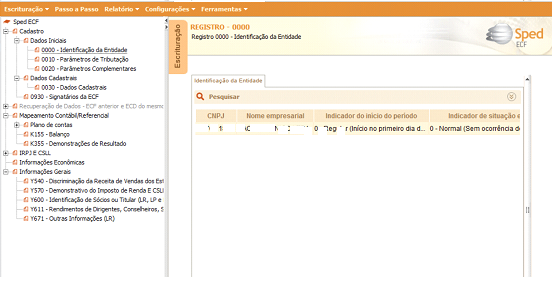

Do lado esquerdo da tela estão todas as empresas que foram importadas para o ECF e seu período, selecionar a empresa e abrirá o período;

Selecionando o período abrirá a escrituração ao lado com seus detalhamentos para cada registro, onde o cliente irá verificar os dados;

Nada será levado da contabilidade do Sistema, somente a importação pela tela de recuperação direto pelo Sped ECF – menu Recupera ECD e ou Escrituração – recuperar dados do ECD;

- Registros C (exemplo C040) e E serão oriundos do ECD; alguns campos após importação do arquivo (este arquivo validado e assinado – não precisa ter sido transmitido) não serão possíveis de modificação (será fechados) como E155 e E355;

- Registro 0000 quando sofrer alteração, não sobrescreve no SPED ECF, tendo que eliminar o conteúdo no Validador e importar novamente;

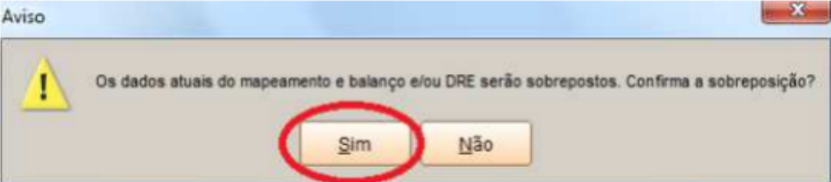

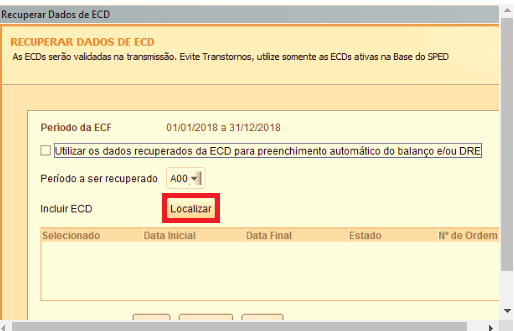

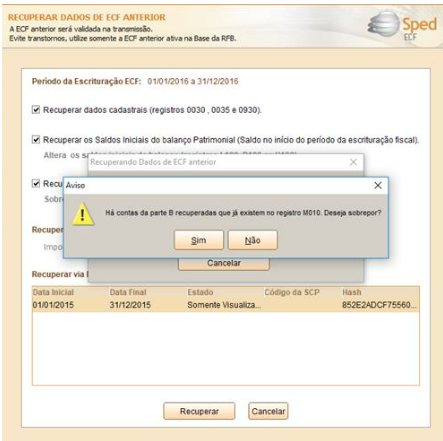

Para que seja realizada a Recuperação dos dados da ECD, dentro do PVA, quando estiver importado os dados do sistema, e com a escrituração aberta, você deverá selecionar:

- Escrituração/Recuperar Dados de ECD

- Os dados recuperados irão para os registros: C e E;

- As informações dos sócios ou titular e dirigentes estão no registro Y600 e Y611;

Após a importação realizada com sucesso, as informações conferidas, o cliente irá validar ECF/Gerar arquivo para Entrega/Assinar escrituração e Transmitir a ECF

Os dados recuperados irão para os registros “C” e “E”.

EXPORTAÇÃO DA ECF

O Sistema trata o que a DIPJ tratava, empresas lucro presumido, as empresas lucro real irá gerar os dados cadastrais e as informações gerais (Bloco Y – identificação de sócios ou titular e seus rendimento);

Teremos uma tela de parâmetros para o ECF, que está disponível em: Utilitários>Exportação de dados>Escrituração Contábil Fiscal>Parâmetros, nesse menu devem ser cadastradas as informações dos Parâmetros da ECF.

PARÂMETROS ESCRITURAÇÃO CONTÁBIL FISCAL

Na definição da empresa, se a mesma já tinha realizado os parâmetros para a DIPJ esses parâmetros serão aproveitados para o ECF.

Quando a Empresa estiver enquadrada no Lucro Presumido será possível definir se a Escrituração é através do Livro Caixa ou Contábil, caso a Empresa esteja enquadrada no Lucro Real a Escrituração deverá estar vazio.

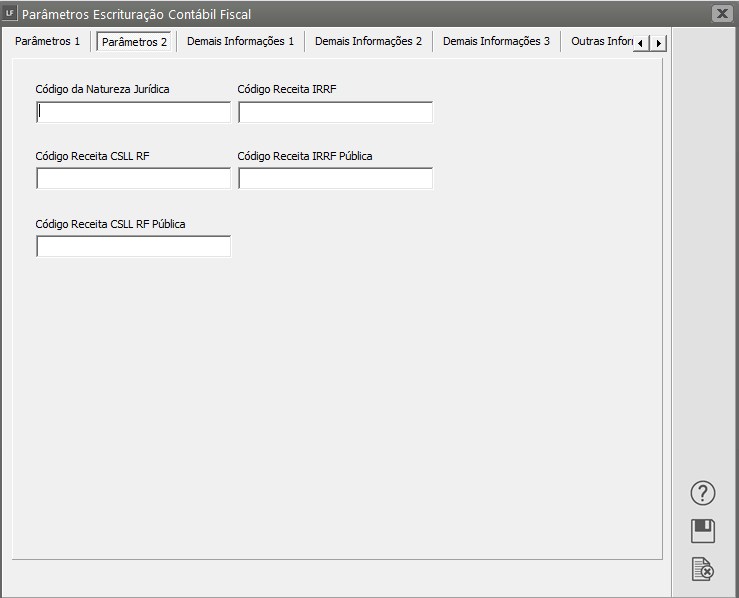

As informações dos Parâmetros 2 deverão ser preenchidas manualmente, de acordo com os dados da empresa.

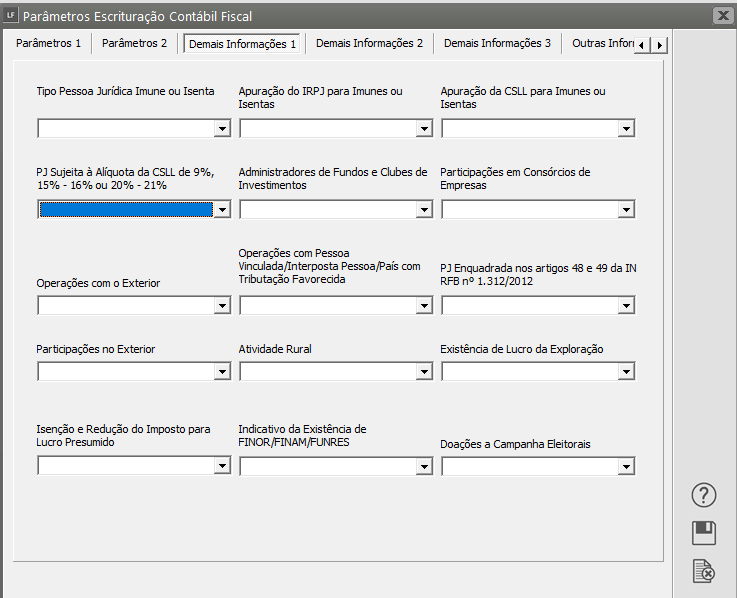

Na aba Demais Informações 1 deverá ser selecionado SIM ou NÃO para cada informação pedida pelo sistema.

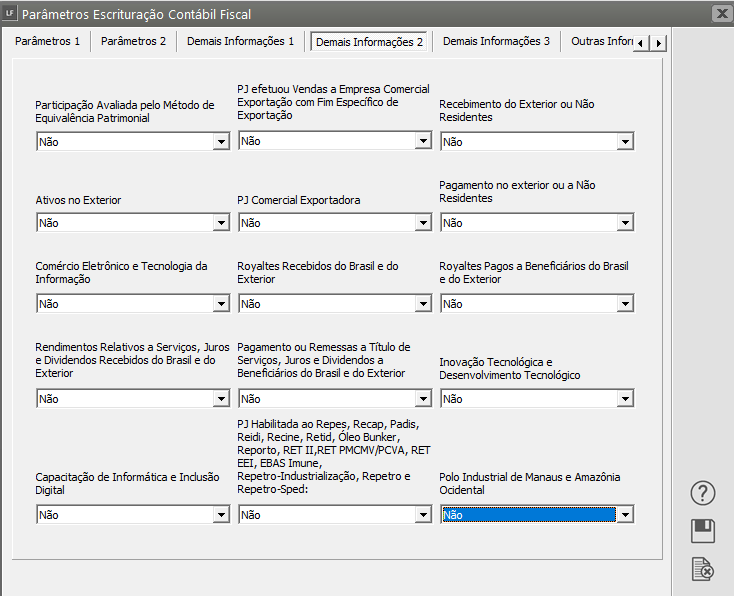

A aba Demais Informações 2 é continuação de Informações 1 e também deverá ser preenchida com SIM e NÃO.

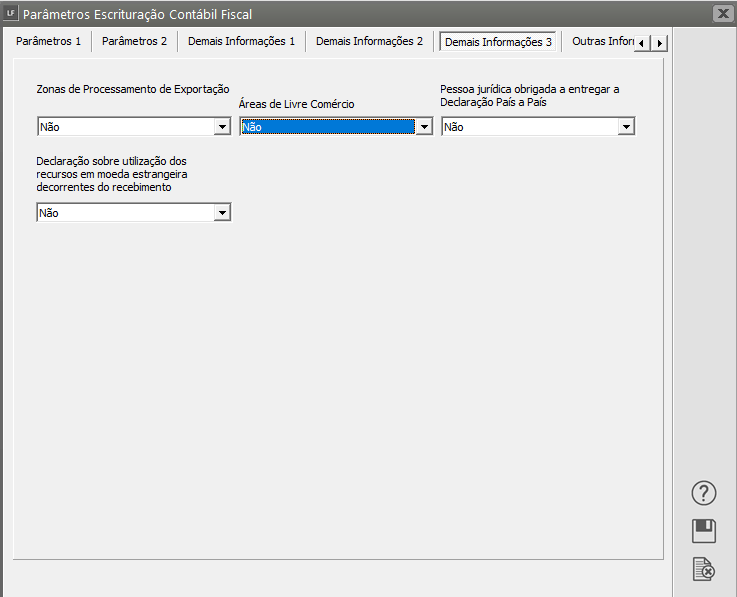

A aba Demais Informações 3 é continuação de Informações 2 e também deverá ser preenchida com SIM e NÃO.

A aba Outras informações só estará habilitada para definição da Conta Referente se a empresa utilizar o Sistema Contábil e deverá ser informada manualmente – no Sped, será o registro Y672

Nesse caso deverá ser definida a Conta Referente e em seguida deve-se clicar no Botão “NOVO” para buscar no plano de contas do Sistema Contábil a conta que deverá compor o valor da Conta Referente selecionada.

Obs. Para registro 0930 – deve ser preenchido os campos de signatários ( responsável legal e pela escrituração ), porque essas informações ele não traz dos parâmetros adicionais da empresa, mesmo que já marcado;

Após preencher os parâmetros da ECF irá habilitar o menu de geração, em Utilitários/Exportação de dados/Escrituração Contábil Fiscal/Exportação.

As informações da aba Principal são obrigatórias mesmo para as empresas com entrega normal (sem nenhuma situação especial)

Situação Especial da empresa sempre deve estar preenchida, mesmo quando não seja situação especial deve estar marcando a opção de NORMAL;

A informação de rendimentos de sócios ira buscar do FP : para pro labore evento padrão e079 e para Lucros isentos e083 – no SPED, sera o registro Y611.

Observação:

Quando alguma informação estiver faltando e for obrigatória, ou até a informação estiver em desacordo com uma outra situação o sistema irá deixar os campos grifados e terá a letra E, que terá uma explicação do que o sistema espera;

Após todas as informações estarem corretamente preenchidas e for realizada a exportação será gerado o arquivo com o nome: ABREVIADO_PER.INICIAL-PER.FINAL_SpedECF;

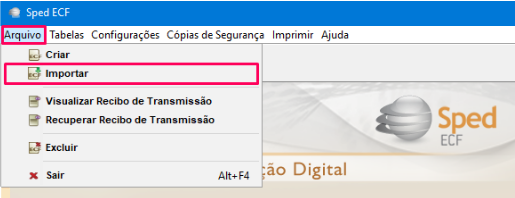

Realização da Importação para o Sped ECF

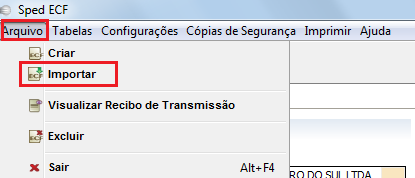

Dentro do Programa do Sped ECF clique no Segundo botão.

Ou clique em Arquivo/Importar

Do lado esquerdo da tela estão todas as empresas que foram importadas para o ECF e seu período, selecionar a empresa e abrirá o período;

Selecione a empresa que deseja abrir o período.

Após selecionado o período será aberta a escrituração com seus detalhamentos para cada registro, para verificação das informações.

Recuperando dados da ECD (Escrituração Contábil Digital) dentro da ECF

Nada será levado da contabilidade do Sistema, somente a importação pela tela de recuperação direto pelo Sped ECF – menu Recupera ECD e ou Escrituração – recuperar dados do ECD;

- Registros C (exemplo C040) e E serão oriundos do ECD; alguns campos após importação do arquivo (este arquivo validado e assinado – não precisa ter sido transmitido) não serão possíveis de modificação (será fechados) como E155 e E355;

- Registro 0000 quando sofrer alteração, não sobrescreve no SPED ECF, tendo que eliminar o conteúdo no Validador e importar novamente;

Para que seja realizada a Recuperação dos dados da ECD, dentro do PVA, quando estiver importado os dados do sistema, e com a escrituração aberta, você deverá selecionar:

- Escrituração/Recuperar Dados de ECD

- Os dados recuperados irão para os registros: C e E;

- As informações dos sócios ou titular e dirigentes estão no registro Y600 e Y611;

Após a importação realizada com sucesso, as informações conferidas, o cliente irá validar ECF/Gerar arquivo para Entrega/Assinar escrituração e Transmitir a ECF

Os dados recuperados irão para os registros “C” e “E”.

As apurações de base de cálculo para IRPJ e CSSL, que o nosso Sistema gera para as empresas Lucro presumido estão nos registros P200/P300 (IRPJ) e P400/P500 (CSLL)

As informações dos sócios ou titular e dirigentes estão no registro Y600 e Y611.

Após a importação realizada com sucesso e as informações conferidas, a empresa irá realizar a validação da ECF, no menu Gerar arquivo para Entrega – Assinar escrituração e Transmitir a ECF

Após a importação realizada com sucesso e as informações conferidas, a empresa irá realizar a validação da ECF, no menu Gerar arquivo para Entrega – Assinar escrituração e Transmitir a ECF

INFORMAÇÕES

Demonstrativo detalhado do quadro COMPARAÇÕES DIPJ X ECF

Fichas da DIPJ já exportadas pelo Sistema Livros Fiscais

DIPJ:

Ficha 01: Dados Iniciais

Período da declaração, Forma de tributação, forma de escrituração, alguns questionamento se a empresa é optante pelo simples nacional, ativos no exterior, PJ comercial exportadora.

ECF:

A ficha 01 da DIPJ está desdobrada nos registros 0000, 0010 e 0020. Como por exemplo:

Registro 0000 – CNPJ / Período / Se é retificadora.

Registro 0010 – Se é optante pelo REFIS / PAES / Forma de Tributação.

Registro 0020 – Alguns questionamentos como se a empresa recolhe sobre 15% CSLL , se

tem operações com o exterior.

DIPJ

Ficha 02: Dados Cadastrais

Nome empresarial, CNAE da empresa, endereço.

ECF

Registro 0000 (Identificação Pessoa Juridica): Nome Empresarial

Registro 0030: CNAE e endereço

DIPJ

Ficha 03: Dados do representante e do responsável

Nome, CPF, telefone, do contador necessário n° CRC, e_mail

ECF

Registro 0930: Identificação dos Signatários da ECF

Onde são obrigadas duas assinaturas, uma do contador e outra pela pessoa jurídica, e as mesmas informações geradas na ECF.

DIPJ

Ficha 14A – Apuração do imposto de renda sobre lucro presumido.

Informa o valor da receita bruta, valor das deduções, e valor do imposto a recolher.

Ficha 18 A – Apuração da Contribuição Social sobre lucro liquido.

Informa o valor da receita bruta, valor das deduções, e valor do imposto a recolher.

ECF

Registro P030 – Informar a data do saldo e o período da apuração (1° / 2° / 3° / 4°

trimestre)

Registro P100 – Informar o saldo inicial com o saldo final.

Registro P130 – Informar a receita Bruta que se refere a 1,6%, 8%, 16% e 32%.

Registro P200 – Apuração da Base de Cálculo do lucro presumido (código e descrição conforme tabela do SPED e valor)

Registro P230 – Cálculo da Isenção e redução do lucro presumido (código e descrição conforme tabela do SPED e valor).

Registro P300 – Cálculo do IRPJ com base do lucro presumido (código e descrição conforme tabela do SPED e valor).

Registro P400 – Apuração da base de cálculo da CSLL com base no lucro presumido (código e descrição conforme tabela do SPED e valor).

Registro P500 – Cálculo da CSLL com base do lucro presumido (código e descrição conforme tabela do SPED e valor).

DIPJ

Ficha 54 – Discriminação da receita de vendas dos estabelecimentos por atividade econômica.

É informado o CNAE preponderante, CNPJ e a receita de venda de bens e serviços.

ECF

Registro Y540 – Discriminação da Receita de vendas dos estabelecimentos por atividade econômica.

CNPJ, Receita de Vendas e CNAE

DIPJ

Ficha 57 – Demonstrativo do IR, CSLL e Contribuições Previdenciária retidos na fonte.

CNPJ da fonte pagadora, código de receita (pelo que eu vi é retirado do próprio parâmetro da DIPJ), valor da receita e valores da retenção.

ECF

Registro Y570 – Demonstrativo do Imposto de Renda e CSLL Retidos na Fonte (CNPJ da fonte pagadora, razão social, código da retenção, valor bruto que originou a

retenção, valores das retenções)

DIPJ

Ficha 60 – Identificação de sócios ou titular.

País, qualificação (se é PF ou PJ), o n° do CFP ou CNPJ, nome, qualificação (se é titular, sócio, ou acionista), percentual sobre capital total e capital volante e a qualificação do representante legal (outro, pai, mãe, procurador).

ECF

Registro Y600 – Identificação de sócios e titular. Data de inclusão ou exclusão do quadro societário, PF / PJ, nome qualificação, percentual.

DIPJ

Ficha 61 A – Rendimentos de dirigentes, conselheiros, sócios ou titular. Informações retiradas do SSFolha, valores sobre remuneração do trabalho , lucro, juros

sobre capital próprio, IR retido na fonte é ZERADO, só é gerado dados cadastrais.

ECF

Registro Y611 – : Rendimentos de Dirigentes, Conselheiros, Sócios ou Titular. País de residência, CPF / CNPJ, qualificação, remuneração do trabalho, valor dos lucros

ou dividendos, valor do imposto retido na fonte.

DIPJ

Ficha 67B – Outras Informações

Capital, estoque, saldo caixas e banco, aplicações financeiras, contas a pagar a receber, compras de mercadorias.

ECF

Registro Y672: Outras Informações (Lucro Presumido ou Lucro Arbitrado) Valor Capital, estoque, caixa, aplicações, contas a pagar e receber.

DIPJ

Ficha 70 – Informações Previdenciárias . É preenchido o campo: Custos e despesas com pessoal (ordenados, salários, comissões…).

ECF

Não requisita as Informações Previdenciárias. Serão requisitadas no eSocial (apenas noticias).

REGISTROS da ECF que não possuem vínculo com as FICHAS da DIPJ

- Bloco C (Informações Recuperadas da ECD) e Bloco E (Informações Recuperadas da ECF Anterior e Cálculo Fiscal dos Dados Recuperados da ECD).

- Bloco J – Plano de Contas e Mapeamento (Apresenta o mapeamento do plano de contas contábil para o plano de contas referencial.)

Os registros do bloco J podem ser:

I – Digitados;

II – Importados;

III – Replicados a partir do Bloco E; ou

IV – Recuperados da ECF do período imediatamente anterior ao período da escrituração atual, transmitida via SPED.

Os registros deste bloco são utilizados no preenchimento e validação de campos de outros blocos, como por exemplo:

COD_CTA (Código da Conta) do Registro Y665: Demonstrativo das Diferenças na Adoção Inicial; Na validação do Registro E015: Contas Cont畸eis Mapeadas tem regra

REGRA_EXISTENCIA_MAPEAMENTO: Verifica, quando existir o registro E015, se existe registro J051 considerando: E015.COD_CTA = J050.COD_CTA.

J050 – Plano de Contas do Contribuinte . Registro onde deve ser informado o plano de contas da empresa.

(data de atualização, código da natureza (contas do ativo/passivo/ resultado), tipo de conta (analítica/sintética), nível da conta, código da conta, código da conta superior e nome da conta)

J051 – Plano de Contas Referencial. Registro destinado a informar o plano de contas referencial da instituição gestora, referenciando com as respectivas contas do plano de contas da pessoa jurídica.(Código do centro e custo e o código da conta referencial)

J053 – Subcontas Correlatas (Código de Identificação do Grupo de Conta Subconta(s) , Código da Subconta Correlatas, Natureza da Subconta Correlata) Utilizadas nas regras tributrias referentes a revoga鈬o do Regime Tributrio de Transi鈬o (RTT) e final da vigncia do FCONT, conforme orienta鈬o da Instru鈬o Normativa nコ 1.493/2014 a partir do artigo 3o., publicada em http://www.receita.fazenda.gov.br/legislacao/ins/2014/in14932014.htmhttp://www.receita.fazenda

.gov.br/legislacao/ins/2014/in14932014.htm .

“Para natureza da subconta igual 01 a 16 => Pode existir mais de uma subconta (campo 3 = COD_CNT_CORR) => Poderá existir mais de um J053.

Para natureza da subconta igual a 90 => Apenas uma subconta (campo 3 = COD_CNT_CORR) => Não poderá existir mais de um J053.

Campo 02: COD_IDT => é chave e só poderá aparecer uma vez no arquivo (não pode ser utilizada para outro registro J050)”.

J100 – Centro de Custos (data da inclusão/alteração, código do centro de custo e o nome do centro de custo)

- Bloco K – Saldos das Contas Contábeis e Referenciais

K030 – Identificação dos Períodos e Formas de Apuração do IRPJ e da CSLL no Ano-Calendário.

K155 – Detalhes dos Saldos Contábeis (Depois do Encerramento do Resultado do Período)

(Registro onde devem ser informados os saldos iniciais, os saldos finais, os totais de débitos e os totais de créditos de todas as contas patrimoniais da escrituração societária da pessoa jurídica (Ativo, Passivo e Patrimônio Líquido), no período de apuração). Consta o código da conta analítica, código entro de custo, valor e situação do saldo inicial, valor total de débitos e créditos, valor e situação do saldo final.

K156 – Mapeamento Referencial do Saldo Final (Registro utilizado para mapeamento, por conta referencial, dos saldos finais de todas as contas patrimoniais da escrituração societária da pessoa jurídica (Ativo, Passivo e Patrimônio Líquido), nos respectivos período de apuração. Registro obrigatório apenas para as contas contábeis/centro de custos para as quais foram mapeadas mais de uma conta referencial no registro J051). Consta o código da conta referencial, valor e situação do saldo final.

K355 – Saldos Finais das Contas Contábeis de Resultado Antes do Encerramento (Registro onde devem ser informados os saldos finais de todas as contas de resultado da

escrituração societária da pessoa jurídica antes do encerramento). Consta o código da conta analítica de resultado, centro de custo, valor e situação do saldo final.

K356 – Mapeamento Referencial dos Saldos Finais das Contas Contábeis de Resultado Antes do Encerramento. (Registro onde devem ser mapeados, por conta referencial, os saldos finais de todas as contas de resultado da escrituração societária da pessoa jurídica nos respectivos períodos de apuração. Registro obrigatório apenas para as contas contábeis/centro de custos para as quais foram mapeadas mais de uma conta referencial no registro J051). Consta o código da conta referencial, valor e situação do saldo final.

Obs.: Os registros K155, K156, K355 e K356, poderão ser preenchidos das seguintes formas:

– Edição pelo programa da ECF;

– Calculado pelo sistema através da funcionalidade de recuperar ECD; e

– Importado de arquivo digital.

- Bloco L – Lucro Líquido – LUCRO REAL, PRESUMIDO E ARBITRADO

L100 – Balanço Patrimonial

(informações da conta referencial: código, descrição, tipo (sintético/analítico) , nível, saldo)

L200 – Método de Avaliação do Estoque Final

L210 – Informativo da Composição de Custos

(Apresenta a composição dos custos dos produtos fabricação própria vendidos e custos dos serviços prestados no período para as empresas que utilizam o inventário permanente).

L300 – Demonstração do Resultado do Exercício

(informações da conta referencial: código, descrição, tipo (sintético/analítico) , nível, natureza da conta, valor do saldo final da conta referencial, indicador do salvo final D/C).

- Bloco M – Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs) – LUCRO REAL

M010 – Identificação da Conta na Parte B do e-Lalur e do e-Lacs (Código da Conta, descrição, data final do período da apuração, Código e descrição na parte A do e_Lalur e e_Lacs, tributo (IRPJ / CSLL)

M030 – Identificação dos Períodos e Formas de Apuração do IRPJ e da CSLL das Empresas Tributadas pelo Lucro Real. (Data inicial e final do período, período de apuração 1° / 2° / 3° ou 4° trimestre) Informações para e_Lalur

M300 – Lançamentos da Parte A do e-Lalur

(Código e descrição do lançamento, tipo de lançamento se é adição, exclusão, lucro, compensação, tipo de relacionamento da parte A se é com parte B, com conta contábil, com os dois ou sem relacionamento, valor e histórico do lançamento)

M305 – Conta da Parte B do e-Lalur

(código da conta da parte B, valor total dos lançamentos, indicador do tipos de lançamento, D para prejuízos ou valores que reduzirão o lucro real ou C para valores que

aumentam).

M310 – Contas Contábeis Relacionadas ao Lançamento da Parte A do e-Lalur (Código da conta ou subconta contábil onde está registrado o valor a ser adicionado ou excluído, código do centro de custo, valor da conta utilizado no lançamento da parte A, indicador do valor da conta utilizado no relacionamento com o lançamento da parte A, indicador do tipo de saldo utilizado se é saldo total, total de crédito / débito, saldo do período)

M312 – Números dos Lançamentos Relacionados à Conta Contábil (Número do lançamento descrito na ECD, no campo 2 (NUM_LCTO) registro “I200 – Lançamento Contábil”).

M315 – Identificação de Processos Judiciais e Administrativos Referentes ao Lançamento. (Identifica os processos judiciais e administrativos utilizados que embasaram adições menores que as previstas na legislação ou falta de adição e exclusões maiores que as previstas na legislação na parte A do e-Lalur ) Informações para e_Lacs

M350 – Lançamentos da Parte A do e-Lacs

M355 – Conta da Parte B do e-Lacs

M360 – Contas Contábeis Relacionadas ao Lançamento da Parte A do e-Lacs

M362 – Números dos Lançamentos Relacionados à Conta Contábil (Número do lançamento descrito na ECD, campo 2 (NUM_LCTO) registro “I200 – Lançamento Contábil”.)

M365 – Identificação de Processos Judiciais e Administrativos Referentes ao Lançamento (Identifica os processos judiciais e administrativos utilizados que embasaram adições menores que as previstas na legislação ou falta de adição e exclusões maiores que as previstas na legislação na parte A do e-Lalur) Informações para e_Lalur e e_Lacs

M410 – Lançamento na Conta da Parte B do e-Lalur e do e-Lacs sem Reflexo na Parte A (código da conta do lançamento – B, código do tributo (imposto de renda ou CSLL), valor do lançamento, indicador do lançamento, código da conta contrapartida, histórico)

M415 – Identificação de Processos Judiciais e Administrativos Referentes ao Lançamento (Identifica os processos judiciais e administrativos utilizados que embasaram o lançamento na parte B)

M500 – Controle de Saldos das Contas da Parte B do e-Lalur e do e-Lacs (Código da conta no e_lalur ou e_lacs, código do tributo (I imposto de renda ou C contribuição social), saldo, indicador do saldo inicial, Lançamentos da Parte B com Reflexo na Parte A, lançamentos da Parte B sem Reflexo na parte A (entre contas da parte B),

saldo final da conta no período da apuração)

Observações: Os registros M300 a M315 são específicos do e-LALUR. Os registros M350 a M365 são específicos do e-LACS. Os Registros M410 e M415 são comuns aos 2

(LALUR e LACS).

- Bloco N – Cálculo do IRPJ e da CSLL – LUCRO REAL

N030 – Identificação dos Períodos e Formas de Apuração do IRPJ e da CSLL das Empresas Tributadas pelo Lucro Real

(data inicial e final e período de tributação se anual, 1°/2°… trimestre)

N500 – Base de Cálculo do IRPJ Sobre o Lucro Real Após as Compensações de Prejuízos (código e descrição conforme tabela do SPED e valor)

N600 – Demonstração do Lucro da Exploração (LUCRO REAL) (código e descrição conforme tabela do SPED e valor). Devem preencher este registro as pessoas jurídicas submetidas à apuração trimestral ou anual do imposto sobre a renda com base no lucro real que gozem de benefícios fiscais calculados com base no lucro da exploração, tais como:

a) empresas instaladas nas áreas de atuação da Sudene e/ou Sudam

b) empresas que explorem empreendimentos hoteleiros e outros empreendimentos turísticos com projetos aprovados pelo extinto Conselho Nacional de Turismo até 31 de dezembro de 1985;

c) empresas que instalaram, ampliaram ou modernizaram, até 31 de dezembro de 1990, na área do Programa Grande Carajás;

f) empresas que tenham empreendimentos fabricantes de máquinas, equipamentos, instrumentos e dispositivos, baseados em tecnologia digital, voltados para o programa de inclusão digital, cujo projeto tenha sido aprovado nos termos do caput do art. 1º da MP nº 2.199-14, de 24 de agosto de 2001.

N610 – Cálculo da Isenção e Redução do Imposto Sobre o Lucro Real (código e descrição conforme tabela do SPED e valor)

N615 – Informações da Base de Cálculo dos Incentivos Fiscais (percentual e valores líquidos dos incentivos: FINOR, FINAM, FUNRES)

N620 – Cálculo do IRPJ Mensal por Estimativa (código e descrição conforme tabela do SPED e valor)

N630 – Cálculo do IRPJ Com Base no Lucro Real (código e descrição conforme tabela do SPED e valor)

N650 – Base de Cálculo da CSLL Após as Compensações da Base de Cálculo Negativa (código e descrição conforme tabela do SPED e valor)

N660 – Cálculo da CSLL Mensal por Estimativa – Lucro Real (código e descrição conforme tabela do SPED e valor)

N670 – Cálculo da CSLL Com Base no Lucro Real (código e descrição conforme tabela do SPED e valor)

- Bloco X – Informações Econômicas

X280 – Atividades Incentivadas – PJ em Geral

Este registro deve ser preenchido somente pelas pessoas jurídicas que, de acordo com a legislação vigente, tenham direito a isenção ou redução do imposto de renda, reconhecido pelo órgão competente, em virtude do exercício de atividades incentivadas.

X291 / X292 / X300 / X320 – Operações com o Exterior – Pessoa Vinculada/Interposta/País com Tributação Favorecida. Este registro deve ser preenchido pela pessoa jurídica, inclusive instituição financeira ou companhia seguradora, conforme relacionadas no § 1º do art. 22, da Lei nº 8.212, de 1991 e no inciso II do art. 14 da Lei nº 9.718, de 1998, tributada pelo lucro real, presumido ou arbitrado, que tenha realizado no ano-calendário exportação/importação de bens, serviços, direitos ou que tenha auferido receitas financeiras ou incorrido em despesas financeiras em operações efetuadas com pessoa física ou jurídica residente ou domiciliada no exterior.

X310 – Operações com o Exterior – Contratantes das Exportações . Este registro é habilitado ao se incluir cada operação no registro X300. Para cada operação incluída no registro X300, a pessoa jurídica deve informar, em ordem decrescente de valor, até 30 (trinta) pessoas vinculadas, domiciliadas em países com tributação favorecida ou cuja legislação interna oponha sigilo à composição societária, ou, ainda, a partir de 1º de janeiro de 2009, que gozem, nos termos da legislação, de regime fiscal privilegiado, ou interposta pessoa, que sejam contratantes de exportações ou operações financeiras.

X330 – Operações com o Exterior – Contratantes das Importações . Este registro é habilitado ao se incluir cada operação no registro X320. Para cada operação incluída no registro, a pessoa jurídica deve informar, em ordem decrescente de valor, até 30 (trinta) pessoas vinculadas, domiciliadas em países com tributação favorecida ou cuja legislação oponha sigilo à composição societária, ou ainda, a partir de 1º de janeiro de 2009, que gozem, nos termos da legislação, de regime fiscal privilegiado, ainda que empreendidas por meio de interpostas pessoas, que sejam contratantes das importações ou operações financeiras.

X340 – Identificação da Participação no Exterior Este registro deve ser preenchido pela pessoa jurídica, tributada pelo lucro real ou arbitrado, domiciliada no Brasil que tenha, no ano-calendário, participado no capital de pessoa jurídica domiciliada no exterior. Este registro também deve ser preenchido pela pessoa jurídica optante pelo Refis que se submeteu ao regime de tributação pelo lucro presumido.

X350 – Participações no Exterior – Resultado do Período de Apuração . Este registro deve ser preenchido pela pessoa jurídica domiciliada no Brasil que tenha, no

ano-calendário, obtido resultados no exterior decorrente de participação no capital de pessoa jurídica domiciliada no exterior. Este registro também deve ser preenchido pela pessoa jurídica optante pelo Refis que se submeteu ao regime de tributação pelo lucro presumido.

X351 – Demonstrativo de Resultados e de Imposto Pago no Exterior Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar os resultados

e de imposto pago no exterior.

X352 – Demonstrativo de Resultados no Exterior de Coligadas em Regime de Caixa Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar os resultados no exterior de coligadas em regime de caixa.

(Resultado (positivo ou negativo) do período na moeda do país de domicílio, resultado (positivo ou negativo) do período em reais, lucro disponibilizado no período na moeda do país de domicílio e lucro disponibilizado no período em reais).

X353 – Demonstrativo de Consolidação Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar os resultados consolidados no exterior.

(Resultado (positivo ou negativo) do período na moeda do país de domicílio, resultado (positivo ou negativo) do período em reais, lucro disponibilizado no período na moeda do país de domicílio e lucro disponibilizado no período em reais).

X354 – Demonstrativo de Prejuízos Acumulados Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar os prejuízos acumulados. (Resultado negativo de períodos anteriores a 2015 e a 2014 em moeda do país de domicílio, resultado negativo de períodos anteriores a 2015 e a 2014 em reais, saldo do resultado negativo

acumulado em moeda do país de domicílio).

X355 – Demonstrativo de Rendas Ativas e Passivas Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar as rendas ativas e passivas.

(renda passiva, total e ativa do país de domicílio).

X356 – Demonstrativo de Estrutura Societária . Este registro deve ser preenchido pelas pessoas jurídicas para demonstrar a estrutura societária. (Percentual de participação, ativo total e patrimônio líquido de cada controlada, direta ou indireta, equiparada ou coligada em regime de competência).

X390 – Origem e Aplicação de Recursos – Imunes e Isentas . Este registro deve ser preenchido pelas pessoas jurídicas imunes ou isentas do imposto de renda. Neste registro, a pessoa jurídica discrimina a origem (receitas e demais entradas) e a aplicação (despesas e demais saídas) dos recursos auferidos e despendidos durante o ano-calendário. (código e descrição de acordo com a tabela publicada no sped e valor)

X400 – Comércio Eletrônico e Tecnologia da Informação . Este registro será habilitado somente para as pessoas jurídicas que indicaram 0020.

IND_E-COM_TI igual a “S” (Sim), ou seja, que efetuaram durante o ano-calendário vendas de bens (tangíveis ou intangíveis) ou prestado serviços, por meio da Internet, para pessoas físicas e jurídicas, residentes ou domiciliadas no Brasil ou no exterior. As pessoas jurídicas que efetuaram vendas de bens tangíveis para órgãos da Administração Pública Direta, por meio da Internet, também deverão preencher este registro.

X410 – Comércio Eletrônico . Este registro será habilitado somente para as pessoas jurídicas com 0020. IND_E-COM_TI igual “S” (Sim), ou seja, que efetuaram durante o ano-calendário, por meio da Internet, vendas de bens tangíveis (corpóreos), de bens intangíveis (incorpóreos) ou prestado serviços para pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior.

Deverão, ainda, preencher este registro as pessoas jurídicas que possuam servidor à sua disposição, seja próprio, alugado, arrendado ou cedido a título oneroso ou gratuito, e a partir do qual realize transações de comércio eletrônico.

Não deve preencher este registro a pessoa jurídica que tenha homepage utilizada apenas como meio de publicidade ou de divulgação institucional da empresa e de sua marca.

Também não deve preencher este registro a pessoa jurídica que não forneça, por meio desta homepage, endereço eletrônico ou um “Fale Conosco”, por meio do qual os

potenciais clientes possam contatar a empresa.

Não seriam tratadas inicialmente:

-Bloco T – Informações do Lucro Arbitrado

-Bloco U – Informações Imune e Isentas

Nota Técnica da Escrituração Contábil Fiscal (ECF) no 001, de 18 de setembro de 2015.

Assunto: Dúvidas Frequentes em Relação ao Preenchimento da ECF

I – Assinatura

As informações para a assinatura da ECF constam no registro 0930 da ECF. Importante ressaltar que os dados a serem preenchidos no registro devem ser os mesmos dos certificados digitais utilizados para a assinatura da ECF.

II – Procuração Eletrônica

De acordo com as informações do registro 0930 da ECF:

Assinatura como procurador: O contador pode assinar a ECF como contador e procurador. Para assinar como procurador, é necessária a procuração eletrônica cadastrada no e-CAC. É importante ressaltar que o serviço ECF – Escrituração Contábil Fiscal – deve estar explicitamente habilitado na procuração eletrônica. Isso não é automático, ou seja, se a empresa já possuía a procuração eletrônica, é necessário solicitar a habilitação do serviço ECF. Para o preenchimento do registro 0930 as duas linhas conterão os dados do contador (Nome e CPF, conforme e-CPF do contador); uma com a qualificação “Contabilista” e a outra linha com a qualificação “Procurador”.

III – Transformação

A transformação não é um evento que represente interrupção do período para cálculo dos tributos; portanto, as opções “Resultante de Transformação” (Código 3 do 0000.IND_SIT_INI_PER) e “Transformação” (Código 7 do 0000. SIT_ESPECIAL) foram excluídas do registro 0000. No caso de transformação no período (Exemplo: A empresa passa de LTDA. para S.A.), a ECF deve ser transmitida em arquivo único para todo o período. Se não houve situação especial, nem abertura ou início de obrigatoriedade no período, os campos 0000.IND_SIT_INI_PER e 0000.SIT_ESPECIAL serão preenchidos da seguinte forma: 0000.IND_SIT_INI_PER: 0 – Regular (Início no primeiro dia do ano). 0000.SIT_ESPECIAL: 0 – Normal (Sem ocorrência de situação especial ou evento). A ECF deve recuperar os arquivos da ECD relativos à transformação (para as empresas obrigadas a entregar a ECD), tendo em vista que, na ECD, no caso de transformação, são transmitidos dois arquivos separados.

IV – Prejuízos Fiscais Acumulados de Períodos Anteriores

O registro de prejuízos fiscais acumulados de períodos anteriores deve ser feito da seguinte forma no registro M010:

1 – Código da Conta: Código da conta de prejuízos fiscais acumulados de períodos anteriores, definido pela própria pessoa jurídica.

2 – Descrição: Descrição da conta, definida pela própria pessoa jurídica.

3 – Data da Criação: Como a ECF inicia em 01/01/2014, pode ser utilizada 31/12/2013, como data da criação de contas da parte B com saldos antes do ano-calendário 2014.

4 – Código de Lançamento de Origem da Conta: Não há (deixar em branco).

5 – Data Limite para Uso do Saldo da Conta: Não há (deixar em branco).

6 – Tipo de Tributo: I (Imposto de Renda Pessoa Jurídica)

7 – Saldo Inicial: Informar o saldo dos prejuízos acumulados de períodos anteriores.

8 – Indicador do Saldo Inicial: D (Para prejuízos ou valores que reduzam o lucro real ou a base de cálculo da contribuição social em períodos subsequentes).

9 – CNPJ: Preencher somente no caso da conta Prejuízos Fiscais Acumulados de Períodos Anteriores estarem relacionados a outra pessoa jurídica.

V – Bases de Cálculo Negativas Acumuladas de Períodos Anteriores

O registro de bases de cálculos negativas acumuladas de períodos anteriores deve ser feito da seguinte forma no registro M010:

1 – Código da Conta: Código da conta de bases de cálculo negativas de períodos anteriores, definido pela própria pessoa jurídica.

2 – Descrição: Descrição da conta, definida pela própria pessoa jurídica.

3 – Data da Criação: Como a ECF inicia em 01/01/2014, pode ser utilizada 31/12/2013, como data da criação de contas da parte B com saldos antes do ano-calendário 2014.

4 – Código de Lançamento de Origem da Conta: Não há (deixar em branco).

5 – Data Limite para Uso do Saldo da Conta: Não há (deixar em branco).

6 – Tipo de Tributo: C (Contribuição Social Sobre o Lucro Líquido)

7 – Saldo Inicial: Informar o saldo de base de cálculo negativa de períodos anteriores.

8 – Indicado do Saldo Inicial: D (Para prejuízos ou valores que reduzam o lucro real ou a base de cálculo da contribuição social em períodos subsequentes).

9 – CNPJ: Preencher no caso da conta Base de Cálculo Negativa Acumulada de Períodos Anteriores estar relacionada a outra pessoa jurídica.

VI – Registro do Prejuízo Fiscal do Período na Parte B do e-Lalur

Quando ocorrer um prejuízo fiscal no período (Registro M300), o procedimento a seguir será:

1 – Criar uma conta de Prejuízos Fiscais de Períodos Anteriores no registro M010.

2 – Registrar o saldo do Prejuízo Fiscal do período no registro M410 (Colocar o indicador de lançamento como “PF” – Prejuízo do Período).

Observação: Se houver compensação de prejuízos fiscais em períodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M300 (Linhas de código 173 e 174 do M300), com tipo de relacionamento “1” (com conta da parte B).

VII – Registro da Base de Cálculo Negativa da CSLL do Período na Parte B do e-Lacs

Quando ocorrer uma base de cálculo negativa no período (Registro M350), o procedimento a seguir será:

1 – Criar uma conta de Base de Cálculo Negativa de Períodos Anteriores no registro M010.

2 – Registrar o saldo da Base de Cálculo Negativa do período no registro M410 (Colocar o indicador de lançamento como “BC” – Base de Cálculo Negativa da CSLL).

Observação: Se houver compensação de base de cálculo negativa da CSLL em períodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M350 (Linhas de código 173 e 174 do M350), com tipo de relacionamento “1” (com conta da parte B).

VIII – Mudança de Contador e Mudança de Plano de Contas no Período

Não é possível transmitir duas ou mais ECF por motivo de mudança de contador da empresa no período ou mesmo por motivo de mudança de plano de contas no período. Nesses casos, a ECF deve ser transmitida em arquivo único, a menos que ocorra alguma das situações especiais previstas no Registro 0000.

Caso a pessoa jurídica tenha que recuperar os dados da ECD, devem ser recuperados os dois arquivos da ECD transmitidos (um para cada contador ou um para cada plano de contas). Contudo, para que a ECF recupere os dados corretamente é necessário que os saldos finais das contas que aparecem no primeiro arquivo (primeiro contador ou primeiro plano de contas) sejam iguais aos saldos iniciais dessas mesmas contas que aparecem no segundo arquivo (segundo contador ou segundo plano de contas). Se isso não ocorrer, a ECF recuperará somente os dados do segundo arquivo e os ajustes necessários deverão ser realizados na própria ECF (ou na ECD, por meio de substituição).

Observação: Na ECD, existe a opção de transferência de saldos por mudança de plano de contas por meio da utilização do registro I157. Contudo, essa funcionalidade do registro I157, que é recuperado no registro C157 da ECF, não está implementada na atual versão do programa da ECF (2015). Portanto, para que a ECF recupere corretamente os saldos dos dois planos de contas, é necessário que existam lançamentos de transferência dos saldos das contas do plano de contas antigo para as contas do plano de contas novo, nos registros I200/I250 da ECD. A outra opção é fazer os ajustes necessários na própria ECF.

IX – Natureza da Operação do Registro X320 O registro X320

– Operações com Exterior (Importações) – não possui informação de data em seus campos. Portanto, os códigos utilizados no campo X320.COD_CNC devem ser os vigentes em 31/12/2014, para todas as operações ocorridas durante o ano da escrituração.

X – Natureza da Operação do Registro Y520 O registro Y520

– Pagamentos/Recebimentos do Exterior ou de Não Residentes – não possui informação de data em seus campos. Portanto, os códigos utilizados no campo Y520.NAT_OPER devem ser os vigentes em 31/12/2014, para todas as operações ocorridas durante o ano da escrituração.

XI – Transmissão do Arquivo da ECF em Versão Anterior

Caso o arquivo da ECF já tenha sido enviado em uma versão anterior do programa da ECF, não há necessidade de enviá-lo novamente na versão mais atualizada do programa da ECF.

Fonte: Receita Federal

Veja também os Itens: