Exemplos

Diferentemente do evento S-2500, o CPF do reclamante não compõe a chave do evento. Assim, as informações detalhadas dos reclamantes (CPF, bases tributáveis e valores dos tributos) são prestadas como ocorrências do grupo Identificação do Trabalhador [ideTrab].

Exemplo 1: em função de uma ação trabalhista com 10 reclamantes, pleiteando diferenças de horas extras do período de 01/2019 a 12/2019 e reconhecidas como devidas por decisão judicial em 10/2023, com pagamento determinado, em uma única parcela, para 11/2023, o empregador deve:

a) enviar dez eventos S-2500, um para cada CPF reclamante; e

b) enviar um evento S-2501 com o detalhamento para cada um dos dez (10) trabalhadores

(individualizados por CPF), dos valores das bases de cálculo e dos tributos devidos em cada

competência, no grupo [calcTrib].

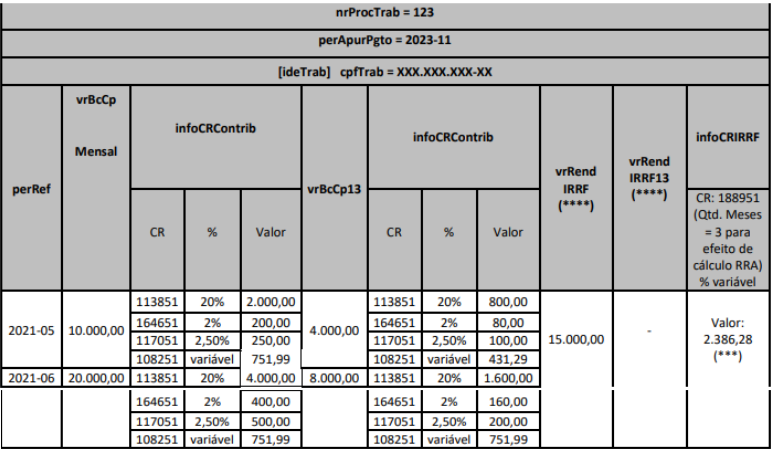

Exemplo 2: em uma ação trabalhista com 1 reclamante (CPF XXX.XXX.XXX-XX), pleiteando adicional de insalubridade referente aos meses 05/2021, 06/2021 e reflexos no décimo terceiro, com decisão judicial determinando o pagamento das rubricas pleiteadas em 11/2023, cujas informações foram declaradas no S-2500.

O evento S-2501 deve ser estruturado conforme abaixo:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%). Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib, que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento

tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade

de meses de RRA.

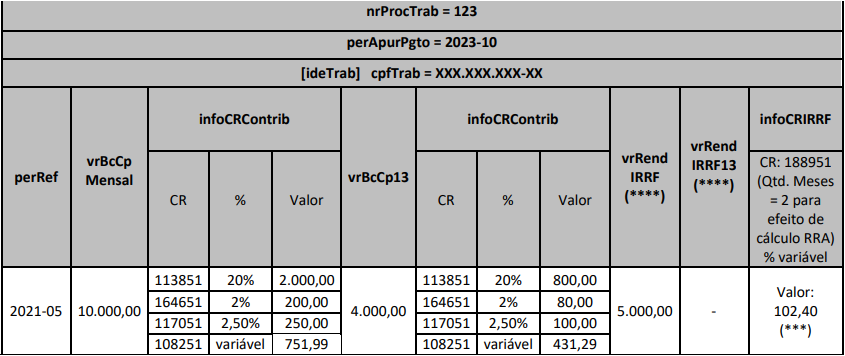

Exemplo 3: se o pagamento determinado pelo poder judiciário no exemplo 2 fosse em duas parcelas, nos meses 10/2023 e 11/2023, os dois eventos S-2501, que devem ser enviados, podem ser estruturados conforme abaixo:

a) um evento S-2501, referente à primeira parcela de 10/2023, que está quitando as diferenças da competência 05/2021:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

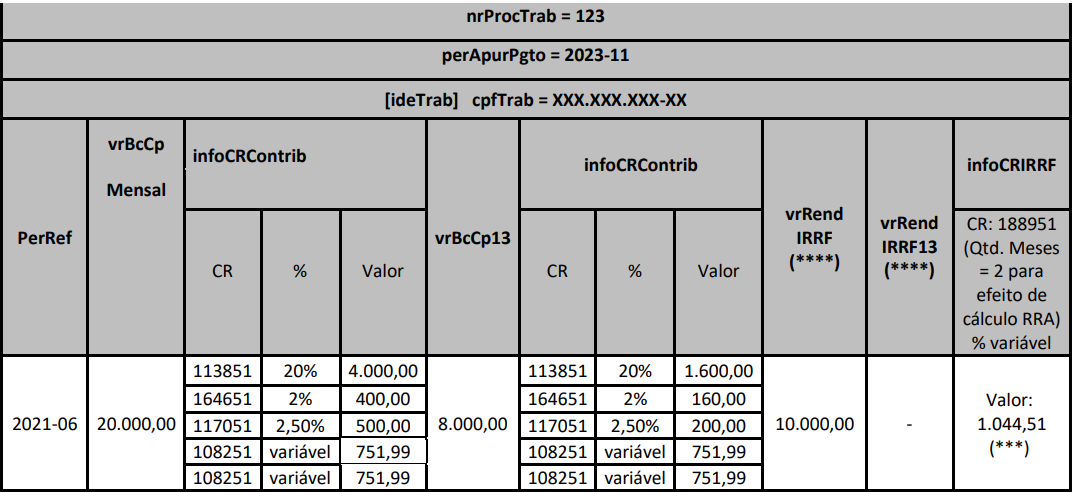

b) segundo evento S-2501, referente à segunda parcela de 11/2023, que está quitando as diferenças da competência 06/2021:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

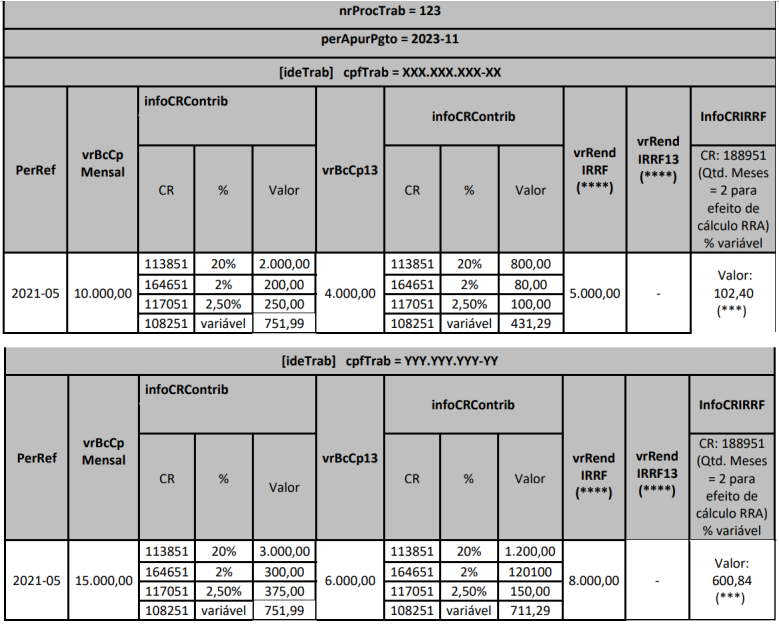

Exemplo 4: em uma ação trabalhista com 2 reclamantes (CPF XXX.XXX.XXX-XX e YYY.YYY.YYY-YY), pleiteando adicional de insalubridade referente aos meses 05/2021, 06/2021 e reflexos no décimo terceiro, com pagamento determinado por decisão judicial em duas parcelas 11/2023 e 12/2023, o evento S-2501 pode, em conformidade com a decisão judicial, ser estruturado conforme abaixo:

a) um evento S-2501 referente à primeira parcela de 08/2023, que está quitando as diferenças da competência 05/2021 dos dois reclamantes:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

b) segundo evento S-2501, referente à segunda parcela de 12/2023, que está quitando as diferenças da competência 06/2021 dos dois reclamantes:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

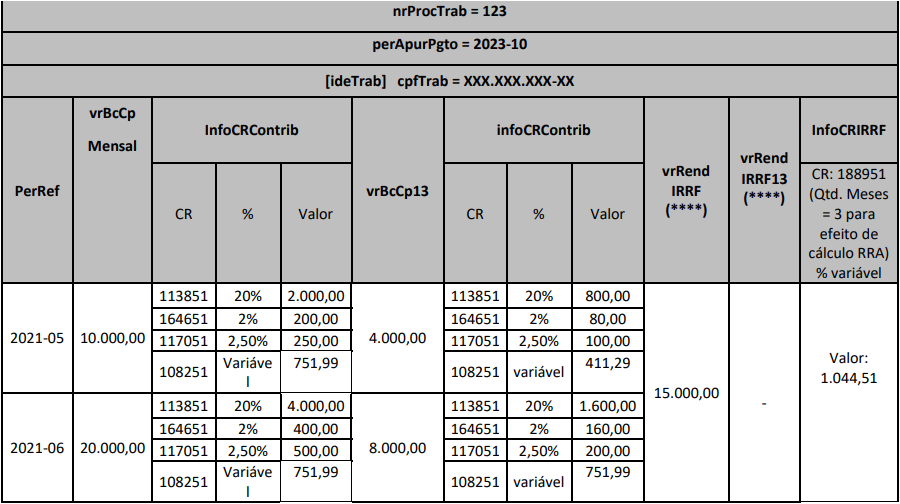

Exemplo 5: em uma ação trabalhista com 1 reclamante (CPF XXX.XXX.XXX-XX), pleiteando adicional de insalubridade referente aos meses 05/2021 a 09/2021 e reflexos no décimo terceiro, com pagamento determinado por decisão judicial em três parcelas 10/2023, 11/2023 e 12/2023, o evento S-2501 pode, em conformidade com a decisão judicial, ser estruturado conforme abaixo:

a) um evento S-2501 referente à primeira parcela de 10/2023, que está quitando as diferenças das competências 05/2021 e 06/2021:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

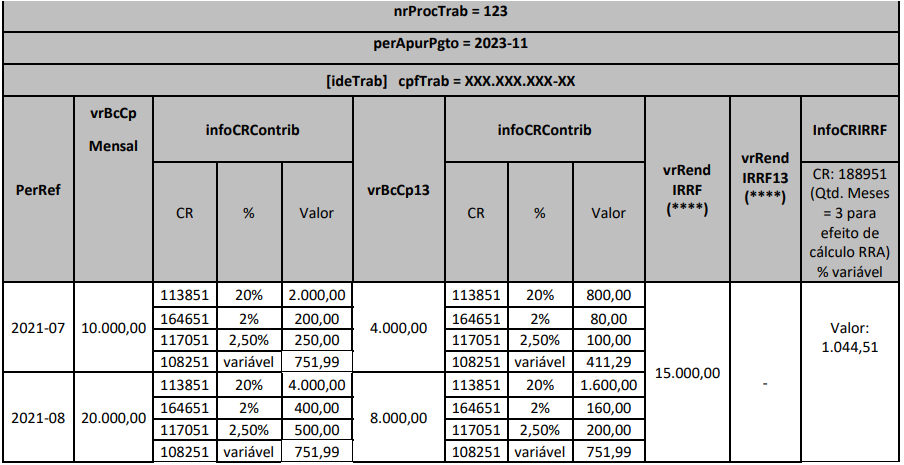

b) um evento S-2501 referente à primeira parcela de 11/2023, que está quitando as diferenças das competências 07/2021 e 08/2021:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

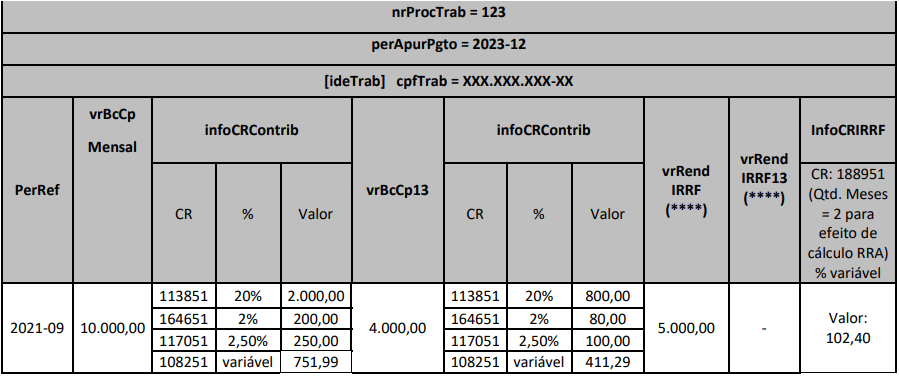

c) um evento S-2501 referente à primeira parcela de 12/2023, que está quitando as diferenças da competência 09/2021:

Códigos de Receita (CR), conforme tabela 29:

CR = 113851 (CPP 20%)

CR = 164651 (CPP SAT 2%)

CR = 117051 (Sal Educ. 2,5%) Observação: aqui foi demonstrado o valor devido a esse CR, exemplificativamente. O declarante deve informar o valor devido a todos os terceiros, com seus correspondentes CR.

CR = 108251 (CP segurado empregado)

CR = 188951 (IRRF - RRA - Decisão da Justiça do Trabalho)

(*) Pode existir mais de um CR IRRF para o mesmo perApurPgto. Nesse caso teremos mais de uma coluna com CR IRRF, como no caso do CR na coluna infoCRContrib , que têm várias linhas.

(**) Em caso de RRA, o declarante pode usar o CR pertinente previsto na tabela 29.

(***) Valor apurado, considerando que não existem deduções ao rendimento tributável.

(****) Por se tratar de RRA, não há tributação exclusiva para 13º salário. O valor reflexo de 13º salário deve ser incluído na coluna geral de rendimento tributável, e deve ser observado que ao ser calculado o valor da retenção, deve ser acrescentada uma unidade, referente ao 13º salário, na quantidade de meses de RRA.

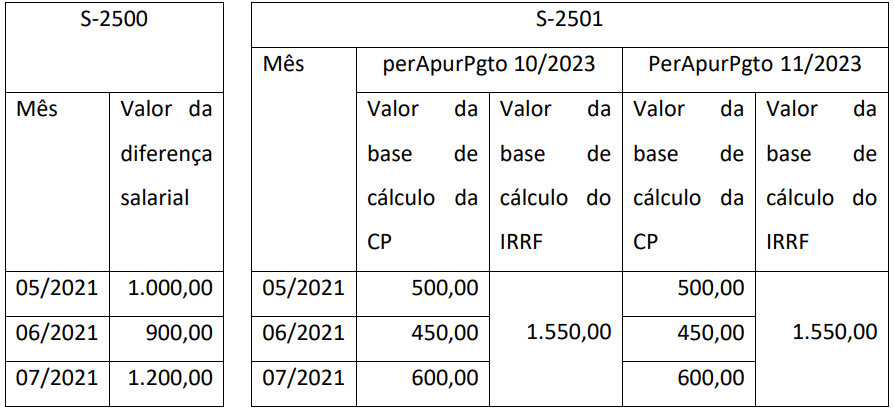

Exemplo 6: em uma ação trabalhista com 1 reclamante (CPF XXX.XXX.XXX-XX), pleiteando diferença salarial mensal de R$ 1.000,00 referente ao mês 05/2021, R$ 900,00 referente ao mês de 06/2021 e R$ 1.200,00 referente ao mês de 07/2021, com pagamento determinado por acordo judicial em duas parcelas 10/2023 e 11/2023, sendo os valores mensais divididos proporcionalmente nas 2 parcelas.

Nesse caso, devem ser enviados dois eventos S-2501, relativo ao perApurPgto 10/2023 e outro ao perApurPgto 11/2023. Em cada um deles, os valores devidos referentes a cada um dos meses devem ser divididos por dois, conforme abaixo demonstrado:

Observações:

1°) Nos casos em que houver depósito judicial que garanta a integralidade dos valores devidos ao reclamante e do recolhimento de contribuição previdenciária e imposto de renda esse evento não deve ser enviado, pois o recolhimento é feito mediante ordem judicial e as informações relativas aosrendimentos tributáveis, isentos e não tributáveis serão prestadas pela instituição bancária na EFDReinf. Caso o depósito judicial não abranja a integralidade dos valores devidos ao reclamante, este evento deve ser enviado com os valores remanescentes das bases e dos tributos. Caso o depósito judicial abranja a integralidade dos valores devidos ao reclamante, mas não abranja a integralidade do recolhimento das contribuições previdenciárias devidas, este evento deve ser enviado contemplando apenas os valores das bases e das contribuições previdenciárias, considerando que os valores referentes ao imposto de renda já terão sido informados pela instituição bancária na EFDReinf. Ressalte-se que o evento S-2500 sempre deve ser enviado.

2°) No cálculo da contribuição previdenciária a ser recolhida pelo empregador, deve ser aplicada a legislação vigente na época da prestação dos serviços. Assim, para cada mês em que houve a prestação de serviço deve ser observado pelo empregador:

2.1 Contribuição do segurado:

a) as remunerações objeto da reclamatória trabalhista devem ser somadas ao salário de contribuição recebido à época, em cada competência;

b) com base no total obtido, calcula-se o valor da contribuição devida, respeitando o limite máximo do salário de contribuição e a tabela de alíquotas vigentes em cada competência abrangida;

c) a contribuição a cargo do segurado já retida à época será deduzida do valor apurado na laínea “b”;

d) na competência em que ficar comprovado o desconto da contribuição a cargo do segurado empregado sobre o limite máximo do salário de contribuição, não será descontada qualquer contribuição adicional incidente sobre a parcela mensal da sentença ou acordo; e

e) para identificação do código de receita a ser informado verificar o tipo de segurado conforme a Tabela nº 29 do eSocial.

2.2 CPP – Contribuição previdenciária patronal:

a) para o cálculo da CPP, a base de cálculo é o valor total da remuneração objeto da reclamatória trabalhista em cada mês de prestação de serviço. A alíquota a ser aplicada é de 20% e o código de receita que deve ser utilizado é o 1138-51, conforme a Tabela nº 29 do eSocial.

2.3 .Contribuição para o GILRAT:

a) a base de cálculo é o valor total da remuneração objeto da reclamatória trabalhista em cada mês de prestação de serviço;

b) deve ser Identificado, mês a mês, a atividade preponderante do estabelecimento ao qual o trabalhador prestou serviço e utilizar a alíquota RAT conforme o Anexo V do Regulamento da Previdência Social, aprovado pelo Decreto nº 3.048, de 1999;

c) deve ser identificado o FAP publicado anualmente para o estabelecimento em que ocorreu a prestação de serviços; e

d) a alíquota a ser aplicada será a resultante da multiplicação do RAT pelo FAP. O código de receita é o 1646-51, conforme a Tabela nº 29 do eSocial.

2.4 Contribuição para Outras Entidades e Fundos – Terceiros:

a) deve ser identificado o código de FPAS (conforme IN RFB nº 2.110, de 2022 e anteriores) atribuído à atividade da empresa na qual o trabalhador presto serviço; e

b) devem ser identificados os “Terceiros” e as respectivas alíquotas vinculados a este FPAS. Devem ser calculados os valores devidos em relação a cada um deles e informados em seu respectivo CR conforme a Tabela nº 29 do eSocial.

Exemplo.: Atividade de indústria

FPAS conforme Tabela nº 4 do eSocial: 507

Terceiros:

Salário-Educação – 2,5% - CR 1170-51

Incra - 0,2% - CR 1176-51

Senai – 1,0% - CR 1181-51

Sesi – 1,5% - CR 1184-01

Sebrae – 0,6% - CR 1200-56

2.5 Empresas optantes pelo Simples Nacional - SN.

a) se a atividade exercida pelo trabalhador no mês da prestação de serviço objeto da reclamatória pertencer aos anexos do SN diferentes do anexo IV, não é devida nenhuma contribuição patronal (CPP, GILRAT, Terceiros;

b) se a atividade exercida pelo trabalhador no mês da prestação de serviço pertencer ao anexo IV do SN, há contribuição patronal (CPP e GILRAT). Não há contribuição para as outras entidades e fundos (Terceiros); e

c) se havia o exercício de atividades concomitantes pelo trabalhador no mês da prestação de serviço (anexo IV e outro), há contribuição patronal proporcional à receita da atividade não substituída, na forma prevista no art. 171 da IN nº 2.110, de 2022. Não há contribuição para as outras entidades e fundos (Terceiros).

2.6 Produtor rural ou Agroindústria.

a) identificar se no mês da prestação de serviço objeto da reclamatória trabalhista o empregador mantinha a substituição da contribuição previdenciária sobre a folha de pagamento pela contribuição previdenciária sobre a receita da comercialização da produção rural; e

b) caso positivo, não há contribuição previdenciária patronal (CPP e GILRAT) sobre a remuneração dos segurados empregados. Há contribuição para as outras entidades e fundos (Terceiros).

2.7 .Desoneração da Folha – CPRB – Lei nº 12.546, de 2011.

a) Desoneração Total: Se a reclamatória trabalhista referir-se a período em que a empresa reclamada se encontrava submetida à CPRB – Desoneração Total, não há a CPP. Há a contribuição para o GILRAT e para outras entidades e fundos (Terceiros); e

b) Desoneração Parcial: Se a reclamatória trabalhista referir-se a período em que a empresa reclamada se encontrava submetida à CPRB – Desoneração Parcial, a CPP será proporcional à receita da atividade não substituída na forma prevista no art. 9º da IN nº 2.053, de 2021. Há a contribuição para o GILRAT e para outras entidades e fundos (Terceiros).

2.8 Clubes de Futebol Profissional.

a) Se o reclamado for um Clube de Futebol Profissional no mês da prestação de serviços, não há contribuição previdenciária patronal (CPP e GILRAT) sobre a remuneração dos segurados empregados. Há contribuição para as outras entidades e fundos (Terceiros)

2.9 .Entidades isentas de contribuição para a seguridade social.

a) Se o reclamado for entidade isenta de contribuição para a seguridade social na época da prestação de serviços, não há nenhuma contribuição patronal (CPP, GILRAT, Terceiros).

3°)