Desoneração

1) Para o correto cálculo da desoneração, será necessária a verificação de algumas informações importantes:

- Toda obra tem o CNO (Código Nacional de Obras - Receita Federal). Se você não possuir o número do CNO, poderá consultá-lo no link https://www.gov.br/pt-br/servicos/consultar-cadastro-de-obra-de-construcao-civil.

- Se realmente não houver um CNO, verifique se a empresa é uma Contratante ao invés de Construção Civil.

- Verifique se as notas fiscais já foram cadastradas no Sistema Livros Fiscais.

2) Lotação

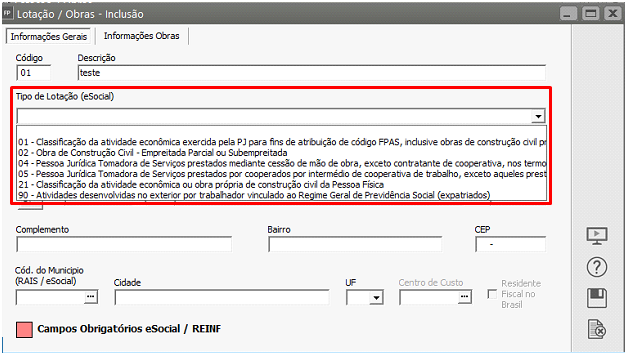

Ao cadastrar a Obra no menu Manutenção>Obras, verifique qual o Tipo de Lotação (eSocial) correto

- Quando a obra é empreitada total, o tipo de lotação correta é o 01.

- Quando a obra é empreitada parcial, o tipo de lotação correta é o 02.

- Quando o tomador é contratante, o tipo de lotação correta é o 04.

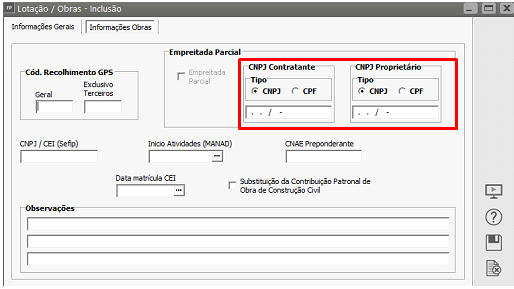

3) Informações Obras

- CNPJ Contratante - Quem está contratando a obra

- CNPJ Proprietário - O dono da obra

- Se o Tomador for um Contratante (Tipo de Lotação 04), o campo "Informações Obras" não ficará habilitado para edição e será habilitado automaticamente o campo "E,mpreitada Parcial"

Observação:

Em caso de dúvidas sobre Contratante/Proprietário ou se a obra possui ou não CNO, acesse o eCAC com o Certificado Digital, no menu Cadastros>CNO, faça a consulta e verifique as informações corretas que devem ser cadastradas no Sistema.

A opção ‘Substituição da Contribuição Patronal de Obra de Construção Civil’, deverá ser habilitada para que o sistema faça a desoneração dos 20%.

Informações/Dúvidas:

O que são as empreitadas?

Empreitada parcial: quando a empresa ‘do cliente’, assume parte dos encargos da obra/contratante.

Empreitada total: quando a empresa ‘do cliente’, assume todos os encargos da obra/contratate.

Quais cargas são geradas de cadastro para o esocial?

Contratante e obras: s1020

Obra própria: s1005

O que é uma desoneração de folha de pagamento?

De forma bem resumida, a desoneração é a compensação dos 20% do patronal e pagamento dos 4,5% em cima do faturamento da empresa.

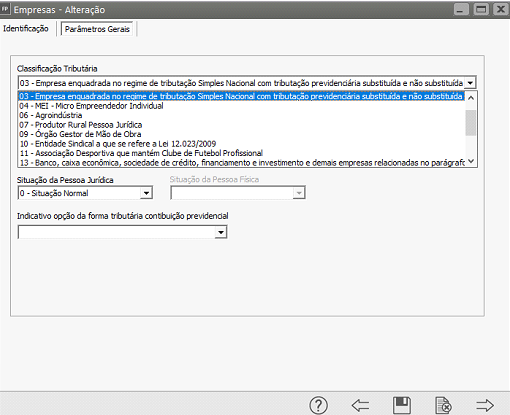

Como funcionam as classificações tributárias, para uma empresa que desonera a folha?

Classificação 01: não desonera

Classificação 02: anexo IV (sempre faz a compensação total dos 20% patronal)

Classificação 03: anexos I, II, III e V e anexo IV (concomitante nem sempre vai fazer a compensação total dos 20%)

Classificação 99: independente do anexo faz a compensação total dos 20% patronal

Indicativo de Desoneração da Folha pela CPRB:

É necessário estar marcado a opção ‘Empresa enquadrada nos artigos 7° a 9° da Lei 12.546/2011, para que o sistema gere a carga s

e o esocial reconheça que

faz desoneração de folha.

Caso o cliente questione muito, solicitar que ele verifique a lei no site do planalto:

http://www.planalto.gov.br/ccivil_03/_ato2011-2014/2011/lei/l12546.htm

Receita Bruta – Desoneração:

Quando na opção do Simples Nacional, está marcado que a empresa só trabalha com um dos anexos (I, II, III e V ou anexo apenas IV),

então o sistema só vai liberar os campos de cima para preenchimento:

https://prnt.sc/2bH4hEIlOb_y

https://prnt.sc/G-XJ2RVRBQeh

Para preenchimento correto, o cliente deve informar o valor da receita bruta total e o valor das atividades desoneradas, se todas as atividades dele forem

desoneradas então os dois campos terão o mesmo valor. Nunca preencher o campo de percentual, esse campo é alimentado direto pelo sistema.

Quando na opção do Simples Nacional, está marcado que a empresa trabalha com ‘Concomitante’, então o sistema libera todos os campos de preenchimento,

porém o cliente só vai preencher os campos de baixo:

https://prnt.sc/2jvRX_Eu8BYl

https://prnt.sc/zGKTb5enqHyS

Preencher corretamente o valor das atividades do anexo IV e o valor das atividades dos anexos I, II, III e V (nesse caso na maioria das vezes os valores serão

diferentes).

No campo ‘Fator para cálculo da contribuição previdenciária devida no mês’, vai ser o valor da atividade do anexo IV / pelo valor das atividades dos anexos

I, II, III e V. Ex:

https://prnt.sc/qiItTA-Dml4M

3.000,00 / 211.000,00 = 0,0140

A carga s1280 leva algum cálculo/valor para o portal?

Quando a empresa pertence a apenas um anexo não.

Se ela for concomitante então será levado o decimal calculado no ‘Fator para cálculo da contribuição previdenciária devida no mês’.

Porém, para envio correto a DCTF o cliente também precisa enviar a desoneração pelo Fiscal (REINF).

Dados da GPS para consolidado:

No campo da receita bruta o valor do mensal, deverá ser informado o mesmo valor de receita bruta dos anexos I, II, III e V.

No campo da receita bruta o valor do serviço, deverá ser informado o mesmo valor de receita bruta dos anexo IV.

https://prnt.sc/kFU2OqsnqM_2

Lembrando que para cálculo da manutenção da GPS, atualmente o sistema está considerando como duas casas decimais, e o eSocial considera as 4 casas que

são apresentadas no campo ‘Fator para cálculo da contribuição previdenciária devida no mês’. Sendo assim, por hora orientar o cliente a colocar manual

para que não ocorra diferença de cálculo.

Já existe caso no mantis para correção (versão que esse passo a passo foi feito 10.298) https://mantis.supersoft.com.br/view.php?id=45712

https://prnt.sc/x-z3cpHXtnSP

Dados da GPS separado por obra:

Na tela de geração será solicitado o Valor total da Receita Bruta da empresa, e o Valor total da Atividade Desonerada (de todas obras desonerada);

após inserir os valores, clique em Ok para prosseguir; Nas telas seguintes, será solicitado o valor da receita bruta por obra especifica, insira o valor e

clique em OK para prosseguir. Ao concluir a geração, na tela de manutenção consegue conferir a GPS gerada com o valor desonerado:

https://prnt.sc/CrNVwpB7Zi1-

https://prnt.sc/M2RuMrvppr6i

https://prnt.sc/WZozAxzQw-QT

https://prnt.sc/FL_08OUCU5dw

Funcionário concomitante:

Quando funcionário é alocado em uma lotação que pode ser anexo IV ou a lotação não ser do anexo IV

Para nao ter que mudar o todo mes o cadastro do funcionário ele se torn concomitante

Anexo IV

construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo,

bem como decoração de interiores;

serviço de vigilância, limpeza ou conservação; e.

serviços advocatícios.

Para estar vinculado ao um anexo IV é necessário vincular o tipo de lotação e se essa lotação desonera folha de pagamento.

Para desonerar folha de pagamento tem que estar vinculado a servicos que desoneram

Desoneração é opcional.

Nem sempre o funcionário que for anexo IV será atividade desonerada, mas se não for desonerada terá os 20% sobre o folha normal.

Caso: https://mantis.supersoft.com.br/view.php?id=41924

O que define se a empresa é concomitante é o tipo de lotação dela.

Caso o funcionário seja alocado em uma outra ele pode passar a ter outro anexo.

S1280 - concomitante

Sempre enviar.

757049

Quando empresa é concomitante e possui apenas a retirada do sócio, este valor da retirada deve entrar para compor a base para calculo do INSS Patronal?

Resposta: Sim, de acordo com o inciso VI do artigo 13 da Lei Complementar nº 123/2006, para empresa optante pelo Simples Nacional com atividades enquadradas no Anexo IV, a CPP não estará inclusa no valor recolhido mensalmente através do DAS, devendo ser recolhida segundo a legislação prevista para os demais contribuintes, ou seja, CPP 20% + RAT (de acordo com o CNAE) como as demais empresas, lembrando que o recolhimento referente ao RAT só incidem sobre a remuneração paga a empregados, sobre o pro labore é somente os 20%.

Já o valor destinado a Terceiros, empresa optante pelo Simples Nacional independente do enquadramento do Anexo não tem recolhimento de terceiros.

Assim, como o sócio retira pró-labore, sendo a empresa optante pelo Simples Nacional com atividades concomitantes entre os anexos I, II, III e V com o Anexo IV, deverá ser feito o cálculo proporcional a receita bruta das atividades do Anexo IV conforme informado no evento S-1280.

S-1280 – Informações Complementares aos Eventos Periódicos

(…) Quem está obrigado:

a) As empresas optantes pelo Simples Nacional que exercerem atividades concomitantes, ou seja, aquelas cuja mão-de-obra é empregada de forma simultânea em atividade enquadrada no anexo IV em conjunto com atividades enquadradas em um dos demais anexos (I, II, III e V) da Lei Complementar nº 123, de 2006;

(…)

Exemplo hipotético:

Apuração do fator para cálculo da contribuição devida – no mês

a) Valor da receita bruta total = R$ 100.000,00

b) Valor da receita bruta das atividades do Anexo IV = R$ 60.000,00

c) Valor da receita bruta das atividades dos Anexos I a III e V = R$ 40.000,00

d) Cálculo do coeficiente de ajuste: R$ 60.000,00: R$ 100.000,00 = 0,6, que corresponde a 60%

Obs.: Este fator deve ser informado no eSocial no campo correspondente com cinco dígitos sendo duas casas decimais, no seguinte formato: 060.00

O cálculo é feito da seguinte forma:

Remuneração do sócio R$ 1.500,00

Percentual sobre faturamento = 60%

R$ 1.500,00 * 60% = R$ 900,00

Base do Cálculo da Previdência Patronal: R$ 900,00 * 20% = R$ 180,00

Observando que, no caso de em determinada competência não for efetuada atividade (faturamento) da atividade enquadrada no anexo IV, então não será pago o CPP “fora” do DAS nesta competência.