Trabalhando com Transportador Autônomo (veículo próprio)

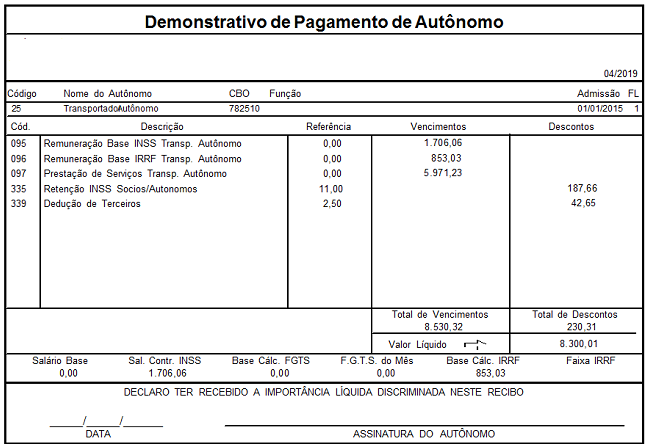

Geração de Holerite de Transportador Autônomo (com veículo próprio)

Contribuição Previdenciária:

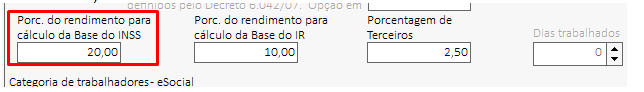

O salário-de-contribuição do condutor autônomo de veículo rodoviário (inclusive o taxista), do auxiliar de condutor autônomo e do operador de máquinas, bem como do cooperado filiado a cooperativa de transportadores autônomos, conforme estabelecido no § 4º do art. 201 do RPS, corresponde a 20% (vinte por cento) do valor bruto auferido pelo frete, carreto, transporte, não se admitindo a dedução de qualquer valor relativo aos dispêndios com combustível e manutenção do veículo, ainda que parcelas a este título figurem discriminadas no documento.

Podemos ver que a legislação determina que a base de cálculo da contribuição previdenciária do transportador autônomo será de 20% do valor do serviço. Sobre esse valor a empresa deve aplicar uma alíquota de 11%, destinada ao desconto do INSS do segurado.

SEST/SENAT

Segundo o art. 111-I da Instrução Normativa RFB nº 971/09, a empresa tomadora de serviços de transportador autônomo deverá reter e recolher a contribuição devida ao SEST e SENAT, observando as seguintes regras:

- a base de cálculo da contribuição corresponde a 20% do valor bruto do frete, carreto ou transporte, vedada qualquer dedução, ainda que figure discriminadamente na nota fiscal, fatura ou recibo;

- o cálculo da contribuição para SEST e SENAT é feito mediante aplicação das alíquotas de 1,5% e 1,0%, respectivamente, de acordo com o código FPAS 620 e código de terceiros 3072;

- não se aplica à base de cálculo o limite a que se refere o § 2º do art. 54 da IN RFB nº 971/09;

- na hipótese de serviço prestado por cooperado filiado a cooperativa de transportadores autônomos, a contribuição deste será descontada e recolhida pela cooperativa;

- na hipótese de serviço prestado à pessoa física, ainda que equiparada a empresa, a contribuição será recolhida pelo próprio transportador autônomo, diretamente ao Sest e ao Senat.

Imposto de Renda:

Segundo o art. 9 da Lei nº 7.713/88, quando o contribuinte individual prestar serviços de transporte, em veículo próprio ou adquirido com reservas de domínio ou alienação fiduciária, o imposto de renda incidirá sobre:

I – 10% do rendimento bruto, decorrente do transporte de carga. Esse mesmo percentual será aplicado sobre o rendimento bruto da prestação de serviços com trator, máquina de terraplenagem, colheitadeira e assemelhados;

II – 60% do rendimento bruto, decorrente do transporte de passageiros.

Imposto Sobre Serviços – ISS:

O Imposto Sobre Serviços de Qualquer Natureza (ISS ou ISSQN), é um imposto municipal que incide sobre a prestação de serviços realizada por empresas ou autônomos. Assim, as regras sobre o recolhimento desse imposto são definidas por cada prefeitura.

Na maioria dos casos, se o autônomo já possui cadastro junto à autoridade municipal e recolhe o ISS diretamente à prefeitura, ele está dispensado de uma nova retenção em seu recibo de pagamento (RPA). Porém, quando não existe esse cadastro, a empresa tem a obrigação de reter o ISS, cuja alíquota máxima é de 5%.

Para saber ao certo sobre essa retenção consulte o Regulamento do ISS do seu município.

Não sendo o veículo de propriedade do transportador autônomo não haverá a redução da base de cálculo, devendo ser aplicado o desconto de 11% sobre o total da prestação do serviço.

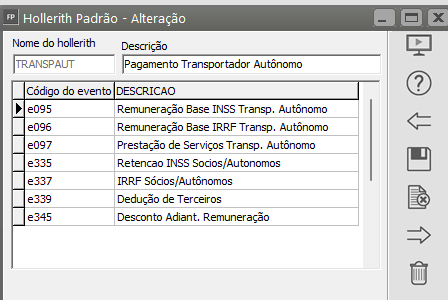

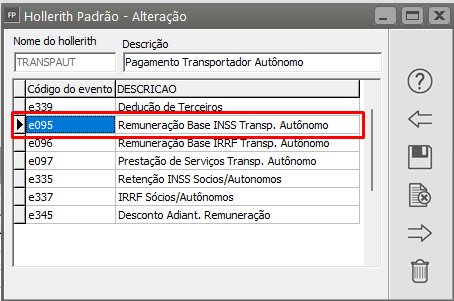

Para que o Sistema faça o cálculo dos eventos e impostos corretamente, será necessário que você possua um Holerite Padrão cadastrado para esse Autônomo, no Sistema já temos esse Holerite cadastrado e para visualizá-lo acesse o menu Manutenção/Tabelas/Holerite Padrão e pesquise por TRANSPAUT

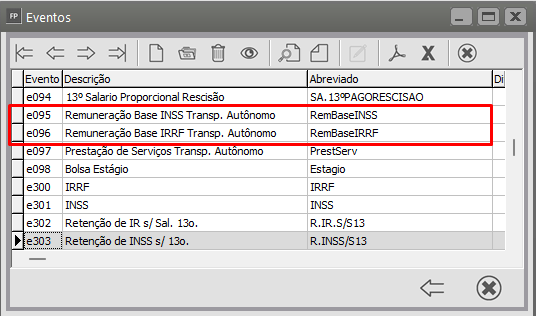

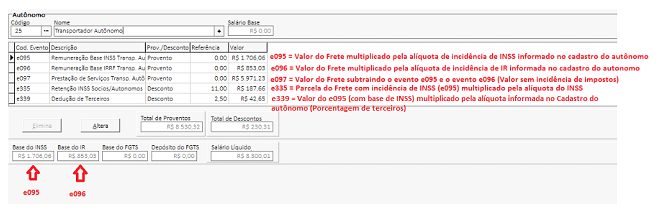

Você irá verificar que existem eventos específicos para cálculo da remuneração do Transportador Autônomo:

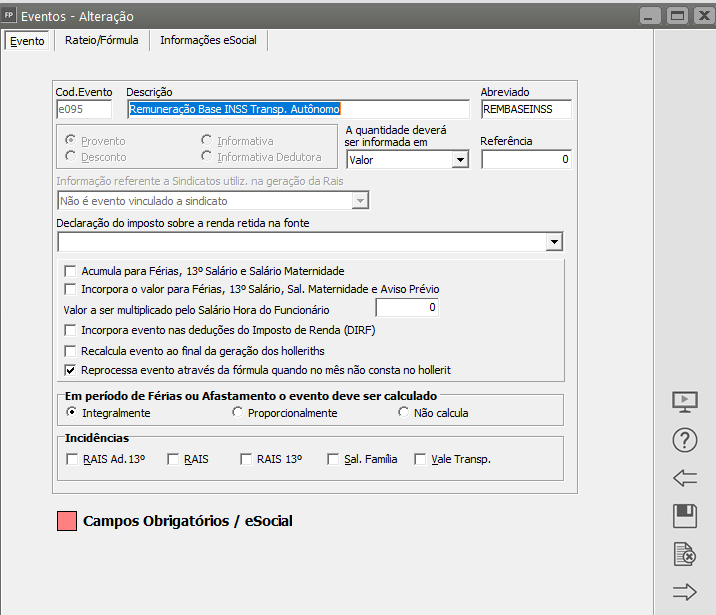

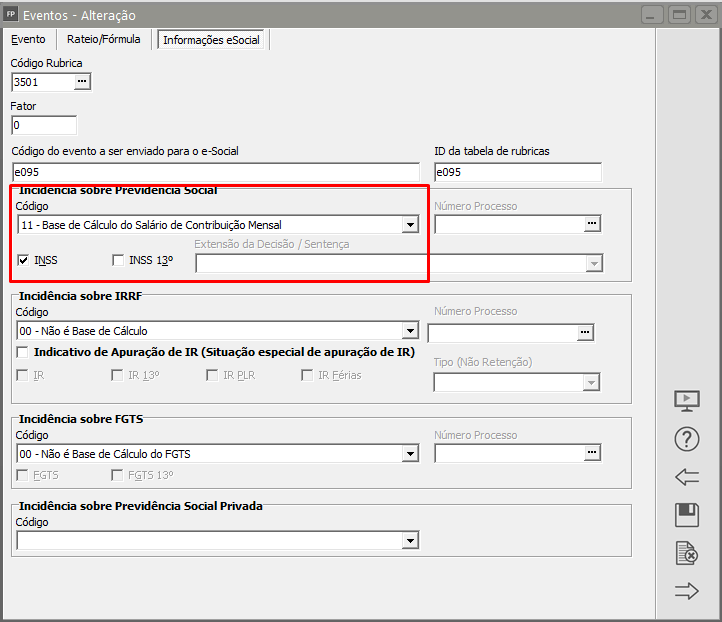

e095 – Remuneração Base INSS Transp. Autônomo

Esse evento tem incidência de INSS

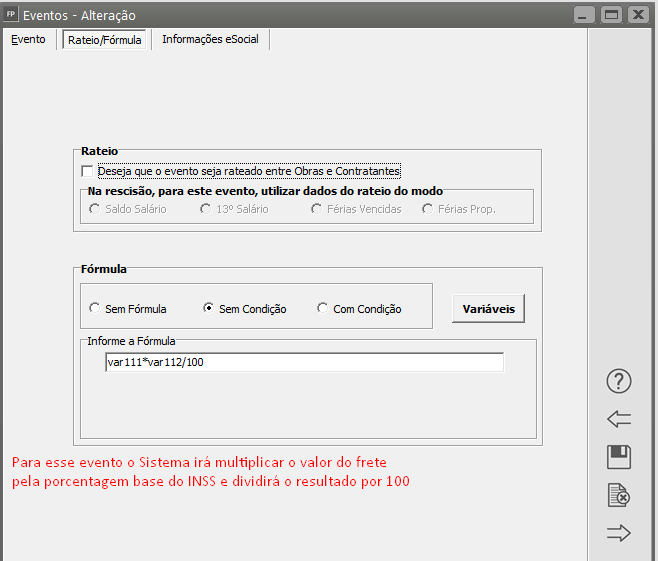

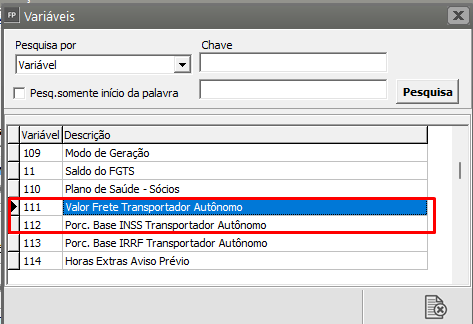

e sua fórmula será

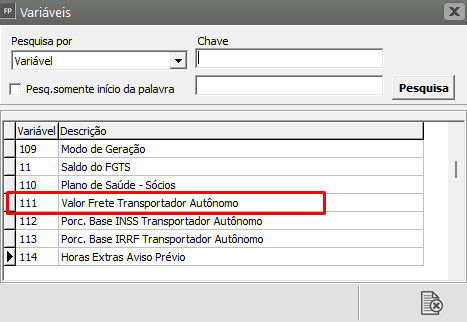

Valor do Frete * Percentual Base do INSS / 100

onde:

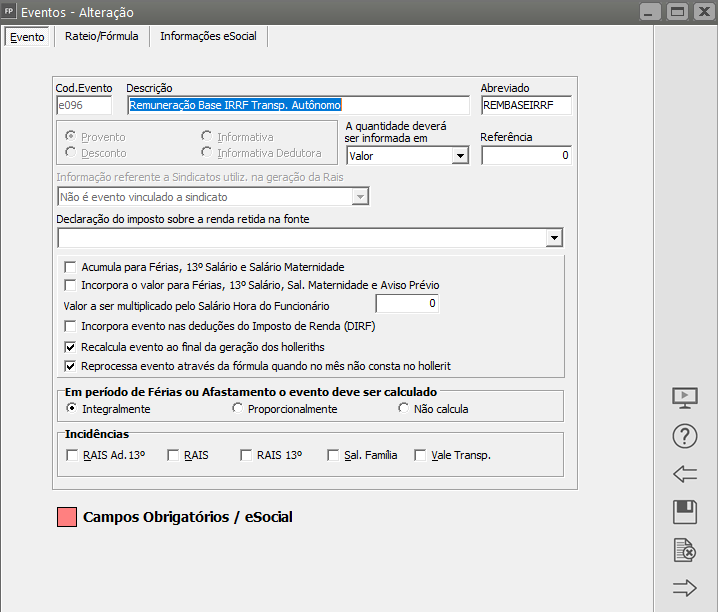

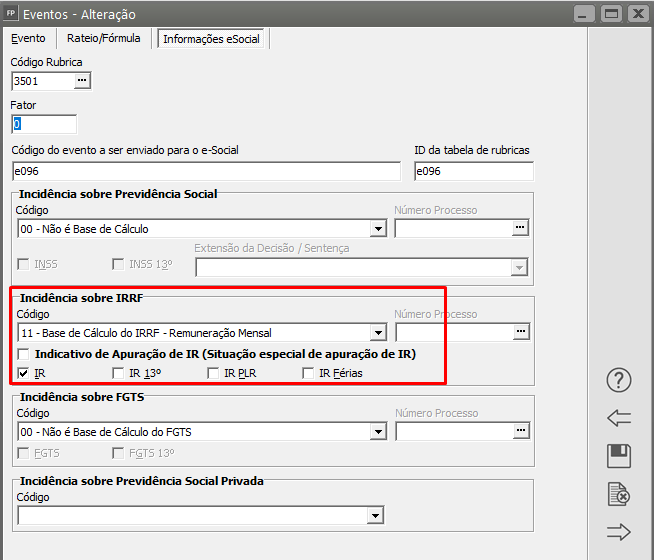

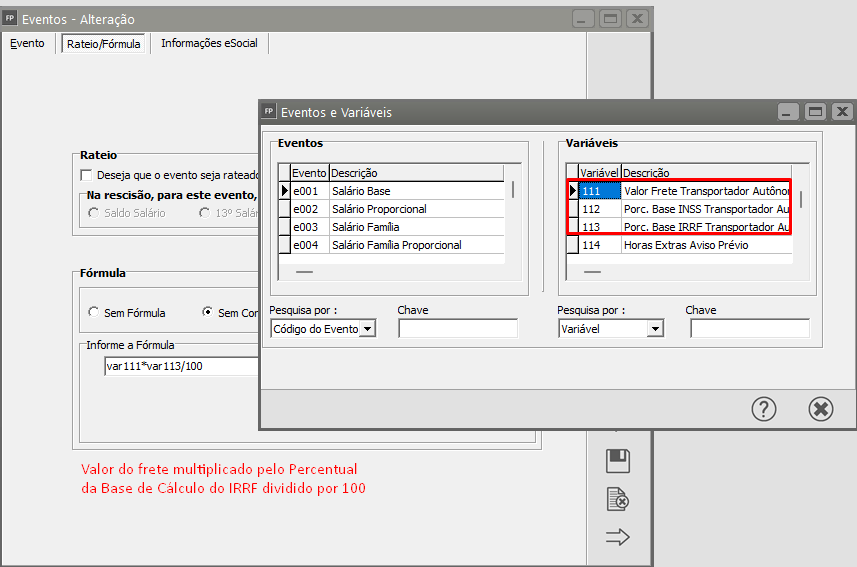

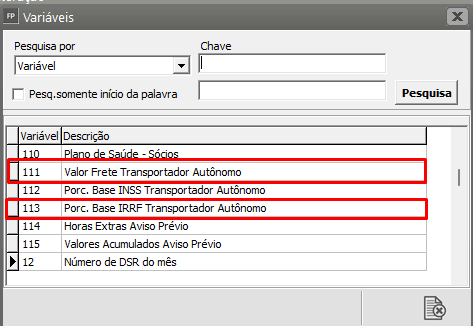

e096 – Remuneração Base IR Transportador Autônomo

Esse evento terá incidência de IRRF

e sua fórmula será:

Valor do Frete * Percentual Base do IRRF / 100

onde:

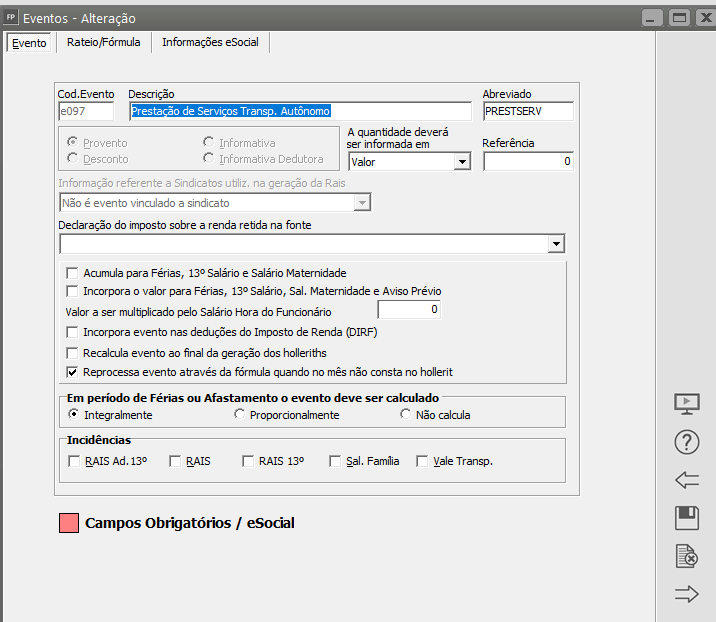

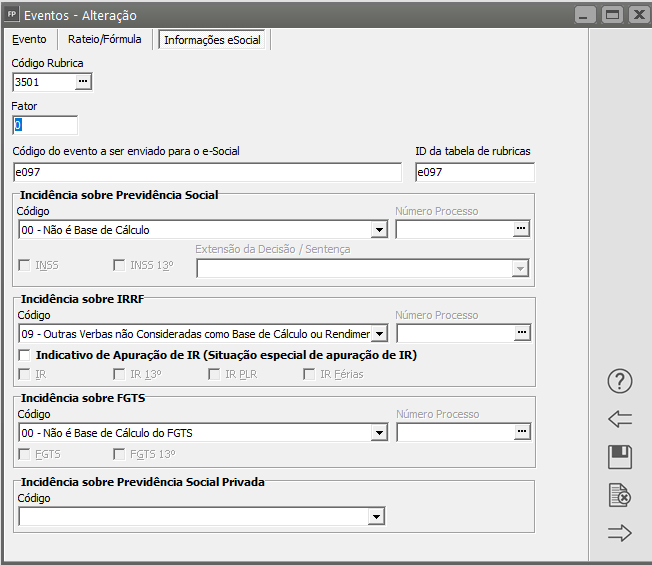

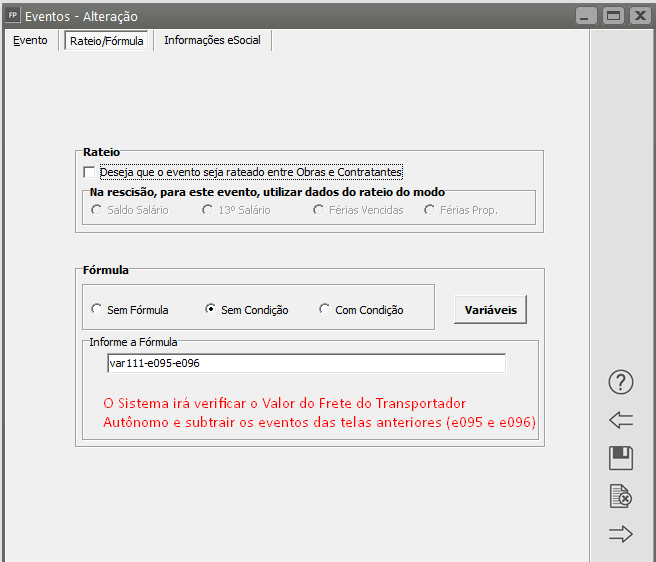

e097 – Prestação de Serviço Transportador Autônomo

Esse evento não terá incidência de Impostos

e sua fórmula será:

Valor do Frete (-) Eventos anteriores (Base INSS e Base IRRF)

Onde:

e335 – Retenção de INSS Sócio Autônomo

Este evento tem cadastro interno e irá realizar o cálculo do INSS que deverá ser descontado (de acordo com a tabela de INSS e o percentual informado no cadastro do Autônomo – aba valor informado para o evento que incide INSS – e095)

e337 – Retenção de IR Sócio Autônomo

Este evento tem cadastro interno e irá realizar o cálculo do IRRF que deverá ser descontado (de acordo com a tabela de IRRF e o valor informado para o evento que incide IR – e096)

e339 – Dedução de Terceiros

Este evento tem cadastro interno e irá realizar o cálculo do valor de Dedução de Terceiros que deverá ser descontado (de acordo com o percentual definido na aba

e345 – Desconto de Adiantamento da Remuneração

Nesse evento o Sistema irá descontar o valor gerado no Modo de Geração Adiantamento

No cadastro do Autônomo:

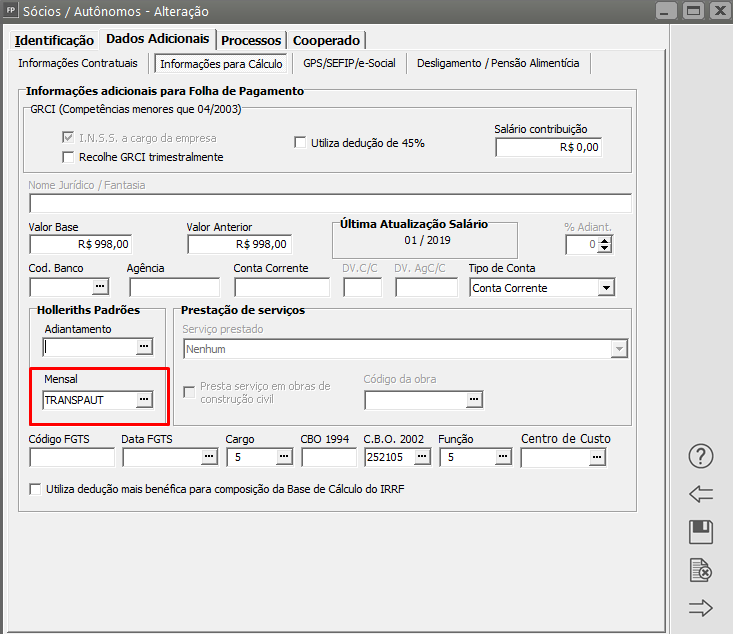

aba Outras Informações você deverá colocar o Holerite Padrão TRANSPAUT

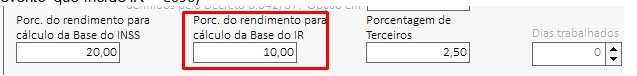

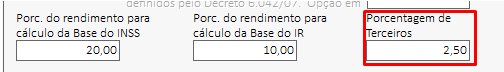

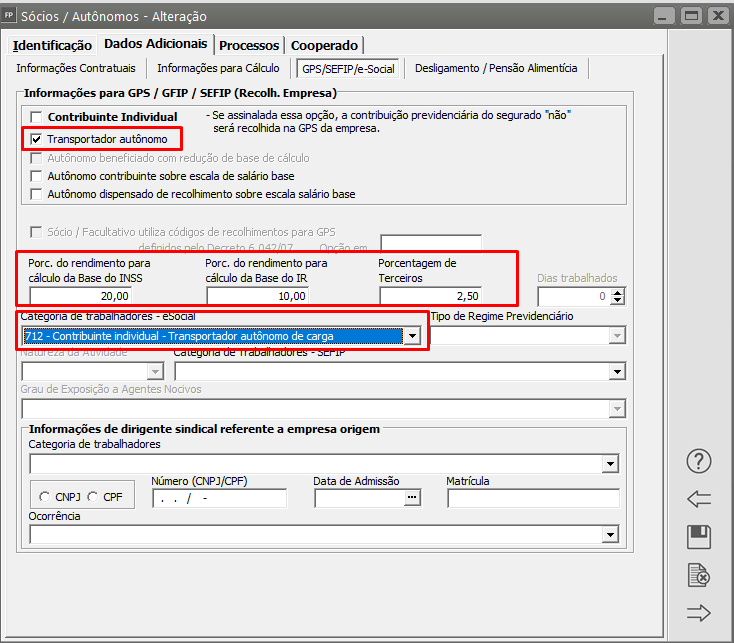

aba GPS/SEFIP/eSocial, deverá ser cadastradas as alíquotas corretamente

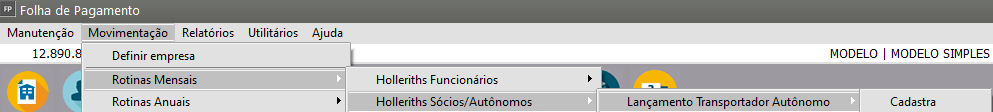

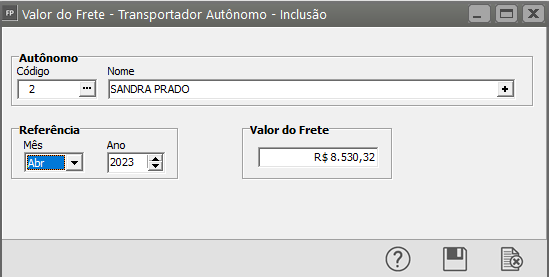

O valor do Frete do Transportador Autônomo deverá ser cadastrado no menu Movimentação>Rotinas Mensais>Holleriths Socios/Autônomos>Lançamento Transportador Autônomo>Cadastra

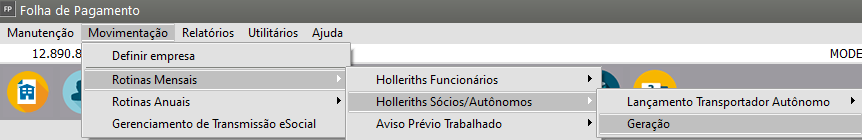

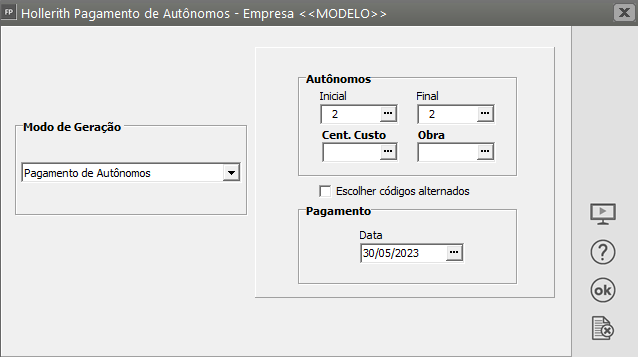

Em seguida gere o Holerite do Transportador Autônomo no Menu Movimentação>Rotinas Mensais>Holerites Sócios Autônomos - Geração

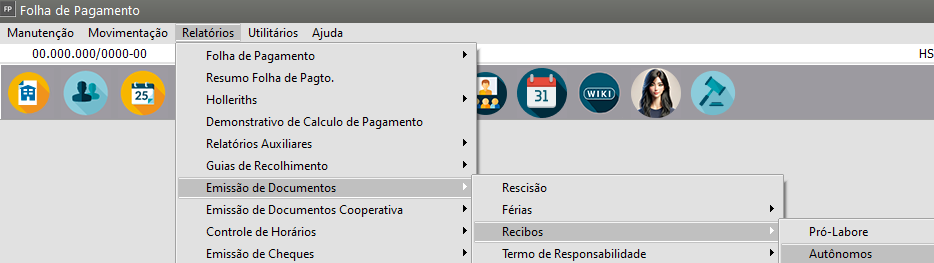

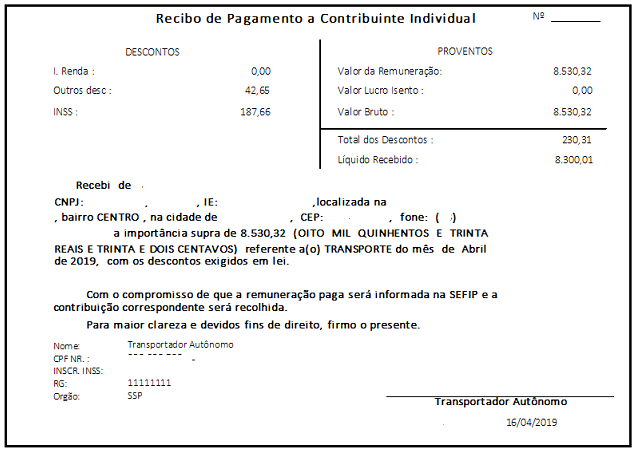

O Recibo poderá ser impresso no menu Relatórios>Emissão de Documentos>Recibo>Autônomos sem forma de Demonstrativo de Pagamento de Autônomo

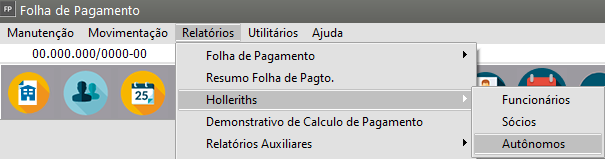

Ou ser impresso no menu Relatórios>Holleriths>Autônomos como Recibo de Pagamento a Contribuinte Individual

Veja também os Itens: