Alteração do Regime Tributário da Empresa

A alteração do Regime Tributário (ex: Simples Nacional para Lucro Presumido) exige atualização imediata no eSocial, principalmente no evento S-1000 (informações do Empregador), informando a nova classificação tributária com a data de início da vigência. Essa mudança impacta o cálculo de INSS, alíquotas de terceiros e a geração da DCTF Web, sendo crucial para evitar divergências fiscais.

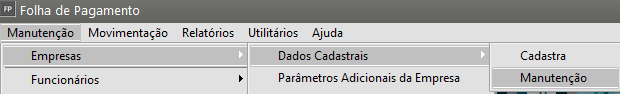

Acesse o menu Manutenção>Empresas>Dados Cadastrais>Manutenção

Pesquise pela Empresa e em seguida faça a edição do cadastro e acesse a aba Parâmetros Gerais

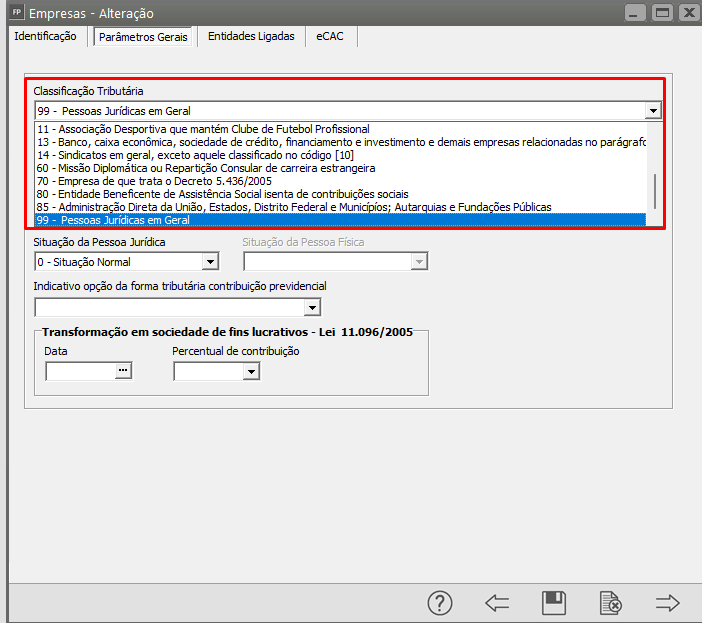

Nessa aba você deverá definir as informações que serão levadas para o Portal do eSocial através do evento S-1000, caso essas informações estejam incorretas é muito provável que quando você enviar a folha de pagamento da empresa, ao calcular o valor dos impostos sejam apresentadas inconsistência de valores, fazendo com que todo trabalho realizado tenha de ser refeito para correção das informações do S-1000.

Para esclarecer dúvidas quanto a essa parametrização, você poderá acessar o link que informa o passo a passo do Totalizador do Portal do eSocial, nesse link descrevemos todos os campos da aba Parâmetros Gerais.

Se for necessário altere a Classificação Tributária informada

Confira também

- Indicativo de Desoneração da Folha pelao CPRB

- Existência de acordo internacional para isenção de multa

- Situação da Pessoa Jurídica

- Indicativo da Opção da Forma tributária Contribuição Previdencial

Em seguida salve a alteração realizada

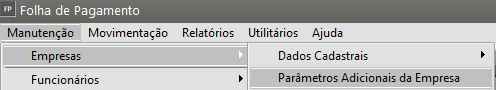

Em seguida acesse o menu Manutenção>Empresas>Parâmetros Adicionais da Empresa

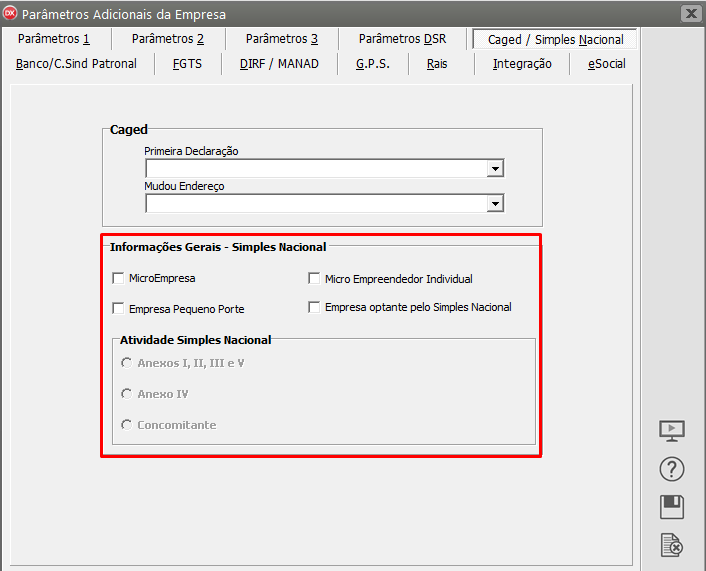

a) aba CAGED/Simples Nacional

Informe se a empresa é:

- Micro Empresa,

- Empresa de Pequeno Porte,

- Micro Empreendedor Individual ou

- Empresa Optante pelo Simples Nacional.

Observação: Os itens Micro Empresa, Micro Empreendedor Individual, Empresa de Pequeno Porte são utilizados também para a geração da RAIS.

Quando definido que a Empresa é Optante pelo Simples Nacional o Sistema habilitará o Campo Atividade Simples Nacional, para que seja definido em qual dos anexos a empresa se enquadra.

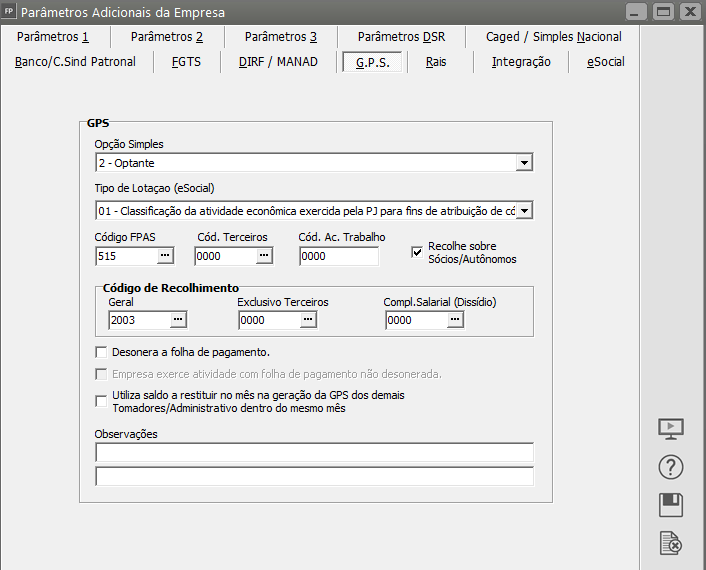

b) Aba GPS

Faça a conferência das informações e deixe-as coerentes com o novo Regime Tributário da Empresa

Preencha os campos com muita atenção para correta geração e impressão da GPS e para que o arquivo de exportação para a SEFIP seja validado. Os campos de Código de Recolhimento Geral e Exclusivo Terceiros são utilizados para a impressão da guia normal e da guia que somente apresentar valores de terceiros, respectivamente.

Quando a empresa exercer atividades com folha de pagamento desonerada, a opção Desonera a folha de pagamento deverá ser marcada.

Esta opção modificará os cálculos da GPS. O campo Exerce atividade com folha de pagamento não desonerada será habilitado apenas quando o campo Desonera a folha de pagamento for marcado e a empresa não for do tipo Construção Civil.

Este campo indicará que o cálculo da parte empresa da GPS referente a funcionários, sócios e autônomos deverá ser proporcional a receita da empresa proveniente de atividades com folha de pagamento não desonerada.

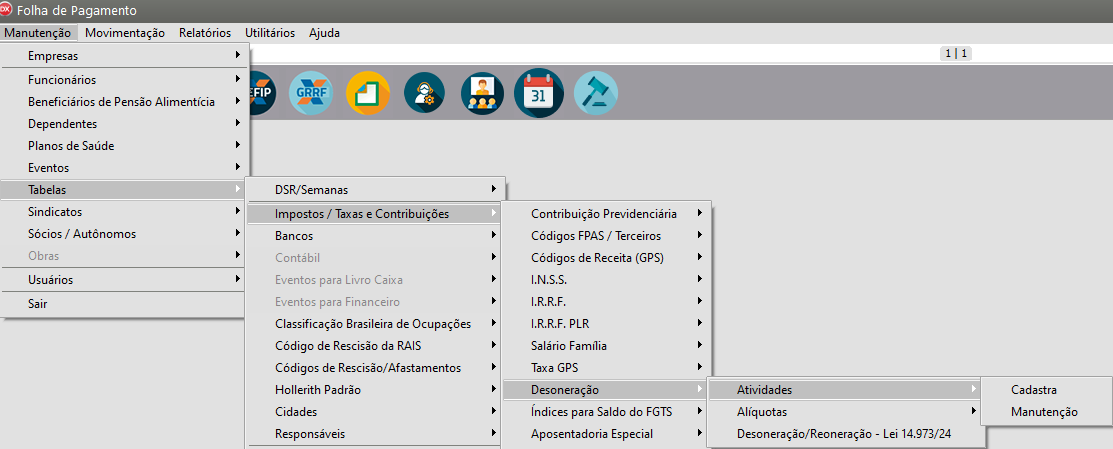

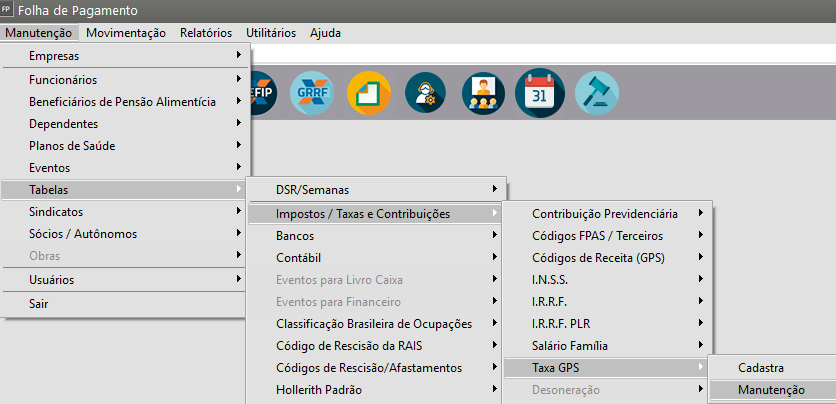

Se você definiu que a Empresa Desonera Folha de Pagamento deverá acessar o menu Manutenção>Tabelas>Impostos Taxas e Contribuições>Desoneração

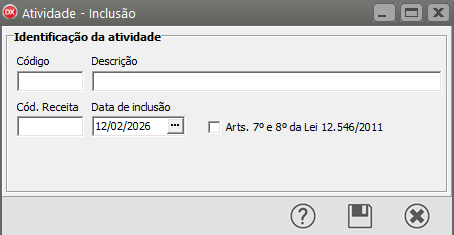

Atividades

Defina a Atividade da qual sua Empresa faz parte

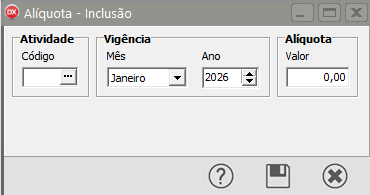

Alíquota

Defina a Alíquota e a data a partir da qual a desoneração deverá ser considerada para a Atividade da qual sua Empresa faz parte

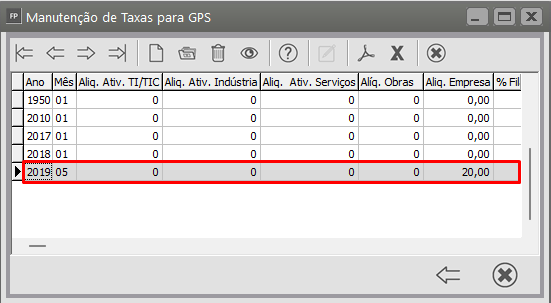

Visualize as informações cadastradas para saber exatamente o que será alterado a partir de agora

IMPORTANTE

NÃO ALTERE AS INFORMAÇÕES DESTA TABELA JÁ UTILIZADA ANTERIORMENTE PARA OS CÁLCULOS DO SISTEMA

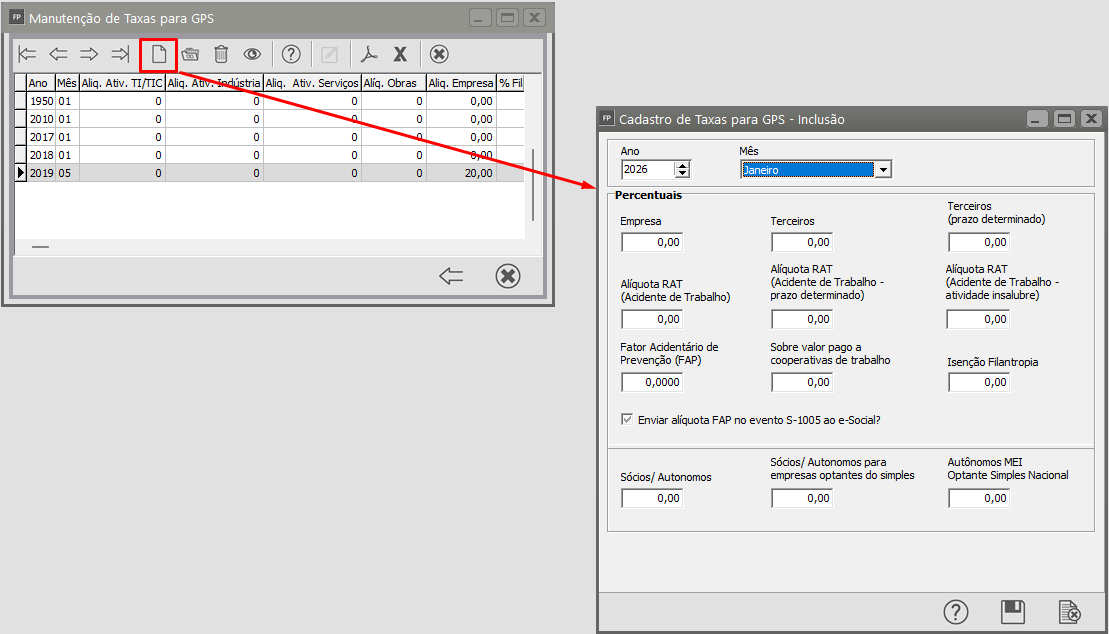

Feche a tela do Cadastro de Taxas para GPS e em seguida clique no botão Novo

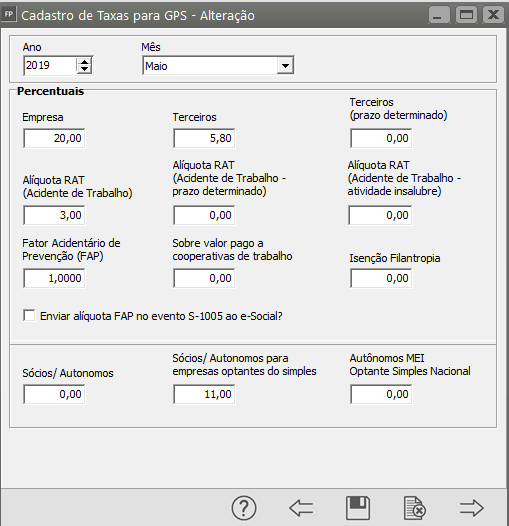

Defina o Ano e Mês a partir do qual houve alteração das alíquotas

Em seguida, defina as novas alíquotas que serão consideradas na apuração dos Impostos

Após as alterações realizadas corretamente, será necessário enviar o evento S-1000 para o Portal do eSocial, desta forma o eSocial irá considerar as novas alíquotas para calcular os Impostos.

Veja também os Itens: