Apuração ICMS Lei 5005 (Apuração do ICMS) - Distrito Federal (DF)

Lei 5005 DF - Regime especial de apuração do ICMS para indústrias, atacadistas e distribuidores.

A sistemática prevista aplica-se aos CONTRIBUINTES INDUSTRIAIS, ATACADISTAS OU DISTRIBUIDORES DO ICMS

1) Nas operações internas e nas interestaduais, são aplicadas as seguintes alíquotas:

I – o imposto referente às saídas internas e interestaduais é calculado com alíquota de 12%;

II – os créditos relativos às operações internas são aproveitados no percentual de 12%;

III – os créditos referentes às operações interestaduais são aproveitados no percentual máximo de 7%.

2) O cálculo do ICMS devido é realizado da seguinte forma:

I - o imposto devido é obtido pela aplicação de uma das fórmulas de apuração descritas nas alíneas do inciso V (próximo parágrafo), observado que o débito do imposto decorre da aplicação da alíquota fixada para a operação sobre as Vendas Totais Tributadas - VTB;

II - o crédito a ser apropriado observará a proporção das Vendas Internas - VI e Interestaduais - VINT em relação às vendas totais;

III - o percentual encontrado da divisão das vendas internas pelas vendas totais incide sobre a Base de Cálculo - BC das entradas e é multiplicado pela alíquota de 12% (doze por cento);

IV - o percentual encontrado da divisão das vendas interestaduais pelas vendas totais incide sobre a BC das entradas e é multiplicado pela alíquota de 7% (sete por cento);

Sendo:

VTB: Vendas Totais Tributadas;

VI: Vendas Internas;

VINT: Vendas Interestaduais.

3) Quanto aos valores de venda internas e interestaduais:

V1=VTB1: Saídas internas tributadas de mercadorias sujeitas ao regime especial, exceto bebidas alcoólicas classificadas na Nomenclatura Comum ao Mercosul - NCM 2204, 2205, 2206, 2207 e 2208 (Conforme definido no art. 3º, inciso V, alínea a, item 1 da Lei nº 5.002/2012), acrescidos dos valores das mercadorias adquiridas para industrialização ou comercialização, quando consumidas ou integradas ao ativo permanente;

V2=VTB2: Saídas internas de bebidas alcoólicas classificadas na Nomenclatura Comum ao Mercosul - NCM 2204, 2205, 2206, 2207 e 2208 (Conforme definido no art. 3º, inciso V, alínea a, item 2 da Lei nº 5.002/2012);

V3 = VTB3: Saídas interestaduais tributadas que se destinem a pessoas jurídicas não contribuintes do ICMS, (CFOP 6XXX) observado o disposto no § 1º do art. 3º da Lei nº 5.005, de 21 de dezembro de 2012; (§ 1º São consideradas vendas internas, com aplicação das respectivas alíquotas de crédito interno, aquelas realizadas para pessoas jurídicas não contribuintes do ICMS.)

V4=VTB4: Saídas interestaduais de mercadorias sujeitas ao regime especial adquiridas em operações interestaduais com alíquota de 12% (doze por cento) (Conforme definido no art. 3º, § 7º da Lei nº 5.002/2012 (§ 7º O aproveitamento do crédito não está sujeito ao limite de que trata o art. 2º, III, no caso de recebimento de serviço ou da entrada de bem ou mercadoria decorrente de operação interestadual ou de importação de outro país, quando o contribuinte realizar operação interestadual de saída com a mesma referida mercadoria ou bem);

V5 = VTB5: Representa os valores tributados das vendas interestaduais dentro do regime especial, observado o disposto na alínea "b" do inciso V do caput do art. 3º da Lei nº 5.005, de 21 de dezembro de 2012).

VTB: Valores tributados das vendas totais de mercadorias sujeitas ao regime especial, acrescidos dos valores das mercadorias adquiridas para industrialização ou comercialização, quando consumidas ou integradas ao ativo permanente, sendo que VTB = V1+ V2 + V3 + V4 + V5;

VcV: Valor total contábil das vendas, dentro do regime, incluídas as mercadorias inicialmente adquiridas para industrialização ou comercialização e posteriormente consumidas ou integradas ao ativo permanente;

BCo: valor total da base de cálculo original das entradas de mercadorias sujeitas ao regime especial, excluídas as devoluções de vendas;

BC das entradas: Valor da base de cálculo das entradas, a que se refere o inciso III do art. 3º da Lei nº 5.005/2012 (III – o percentual encontrado da divisão das vendas internas pelas vendas totais incide sobre a Base de Cálculo – BC das entradas e é multiplicado pela alíquota de 12%), a ser utilizada na fórmula trazida pelo inciso V. Este valor já deverá refletir o estorno previsto no § 3º, todos do mesmo artigo, ou seja, será resultado da aplicação do estorno sobre a base de cálculo original das entradas no regime, e será dada pela fórmula: BC das Entradas = BCo * VTB/ VcV.

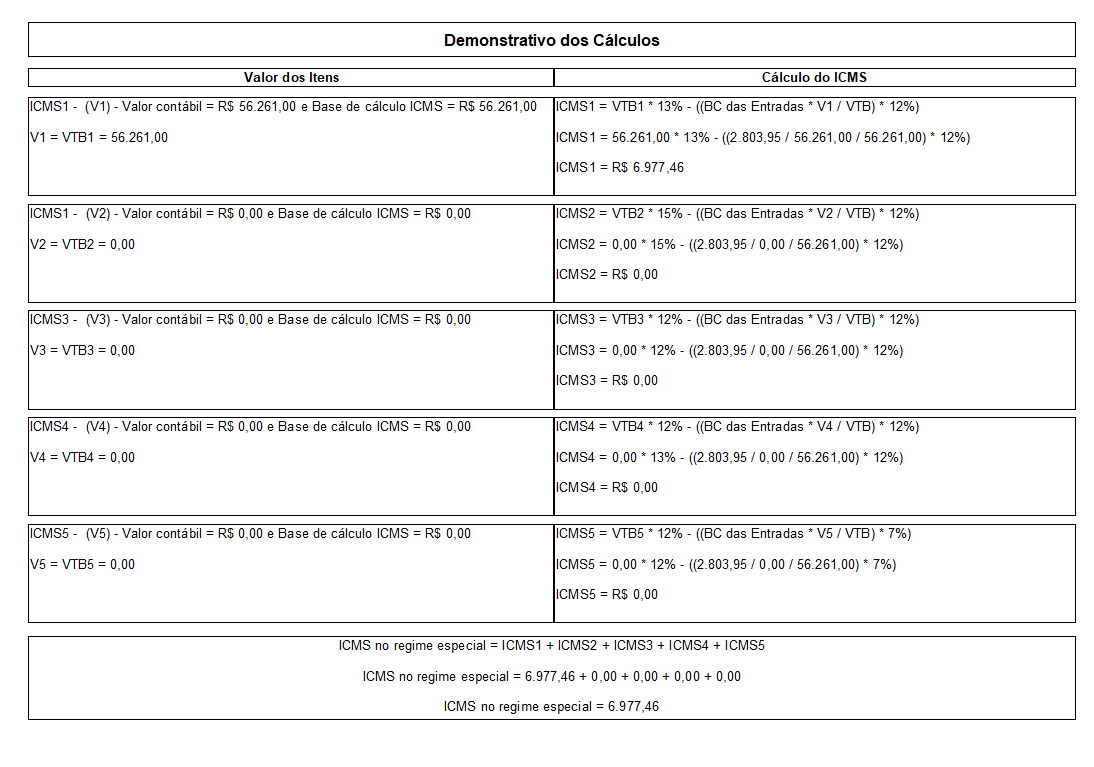

ICMS no regime especial corresponde à soma do ICMS calculado para as saídas descritas nos quatro itens da alínea a do caput e na alínea b do caput, sendo calculado pela fórmula:

ICMS no regime = ICMS1 + ICMS2 + ICMS3 + ICMS4+ ICMS5.

Onde:

1. ICMS1 = VTB1 * 13% - [(BC das Entradas*V1/VTB) * 12%]

2. ICMS2 = VTB2 * 15% - [(BC das Entradas*V2/VTB) * 12%];

3. ICMS3 = VTB3 * 12% - [(BC das Entradas*V3/VTB) * 12%];

4. ICMS4 = VTB4 * 12% - [(BC das Entradas*V4/VTB) * 12%];

5. ICMS5 = VTB5 * 12% - [(BC das Entradas*V5/VTB) * 7%].

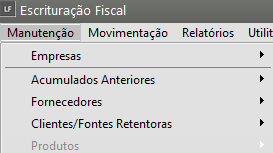

4) NO SISTEMA LIVROS FISCAIS

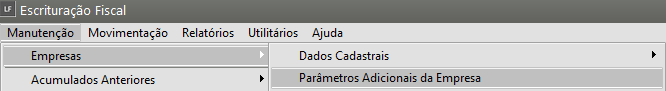

Acesse o menu Manutenção>Empresas>Parâmetros Adicionais da Empresa

Aba>Impostos>ICMS/IPI/ISS

Assinale o Check box criado para informar a opção pela apuração do ICMS conforme a Lei de Incentivo Fiscal 5005.

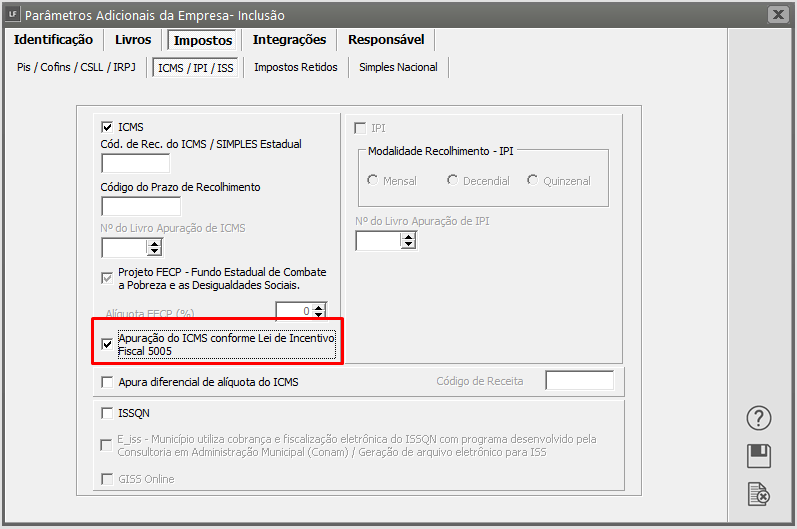

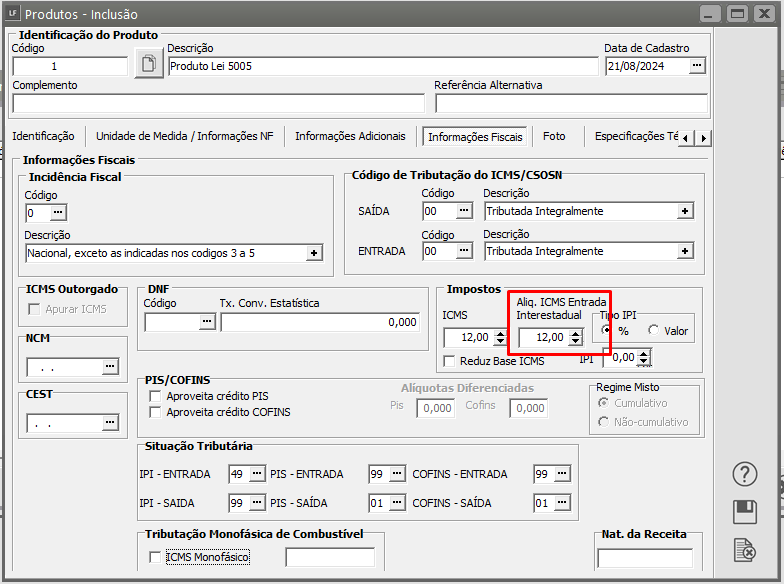

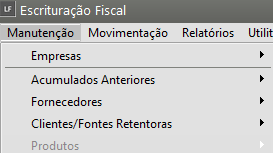

No menu Manutenção>Produtos>Cadastra/Manutenção

Aba>Informações Fiscais

Este campo deverá ser preenchido para utilização dos cálculos do VTB4, na importação será preenchido automático com a informação contida no XML das notas fiscais de compras das entradas interestaduais.

<pICMS>12.0000</pICMS>

V4=VTB4: Saídas interestaduais de mercadorias sujeitas ao regime especial adquiridas em operações interestaduais com alíquota de 12% (doze por cento) (Conforme definido no art. 3º, § 7º da Lei nº 5.002/2012 (§ 7º O aproveitamento do crédito não está sujeito ao limite de que trata o art. 2º, III, no caso de recebimento de serviço ou da entrada de bem ou mercadoria decorrente de operação interestadual ou de importação de outro país, quando o contribuinte realizar operação interestadual de saída com a mesma referida mercadoria ou bem);

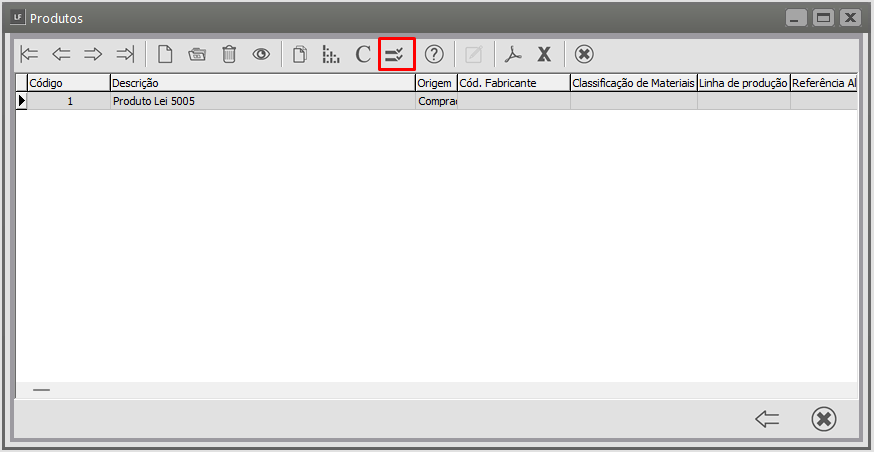

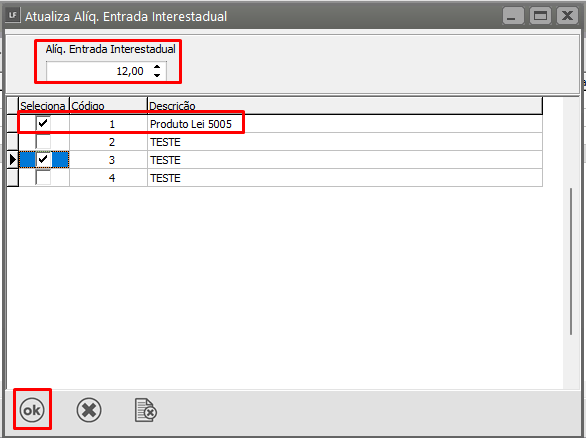

Na tela de manutenção dos produtos você encontrará uma ferramenta que permite atribuir informação no campo “Aliq. ICMS Entrada Interestadual”

Nessa função será demonstrado todos os produtos cadastrados e o usuário pode selecionar vários produtos para receber a informação ao mesmo tempo.

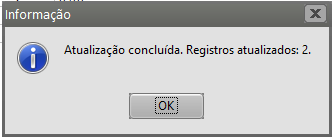

Quando clicar em OK os produtos selecionados receberão a alíquota no campo “Aliq. ICMS Entrada Interestadual”

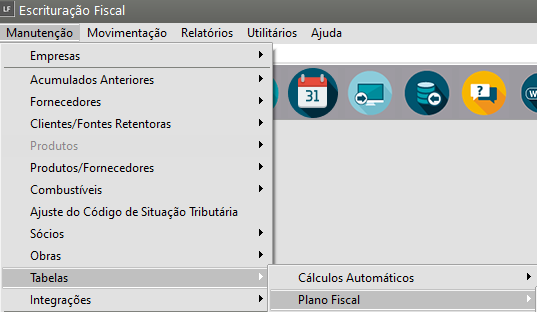

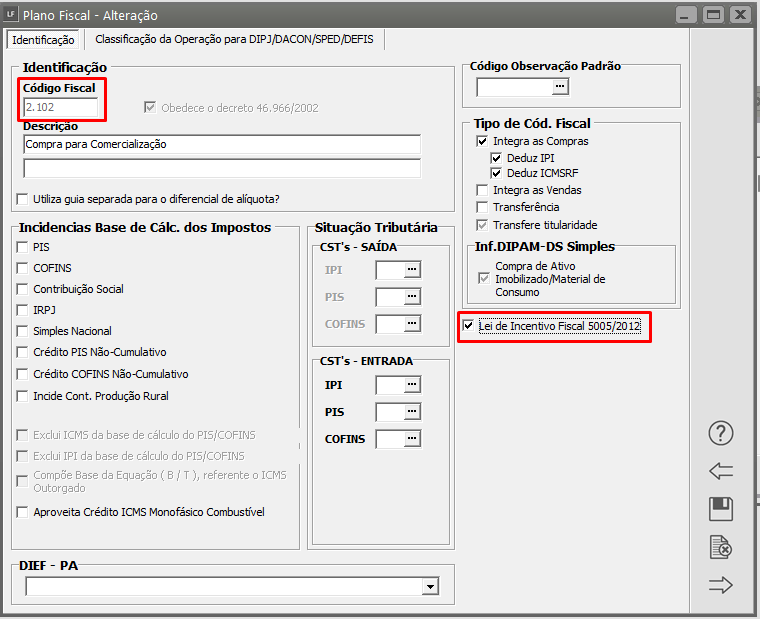

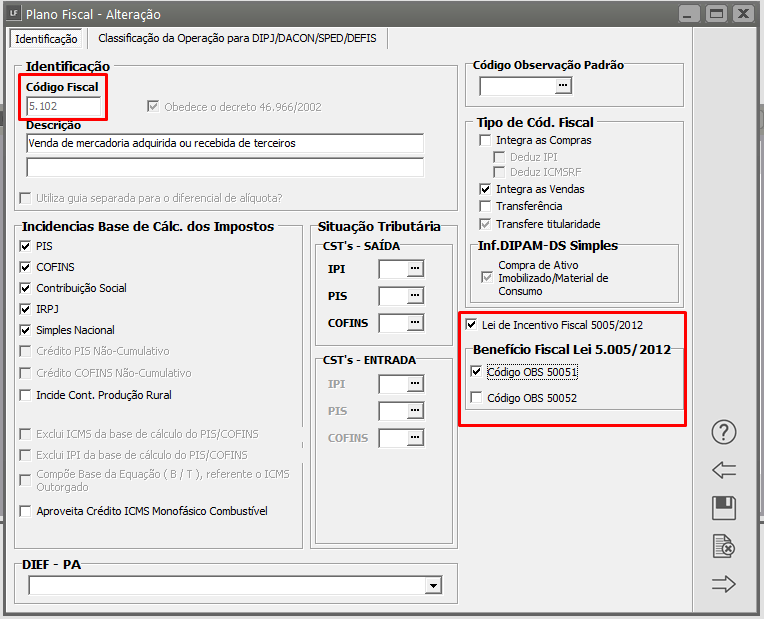

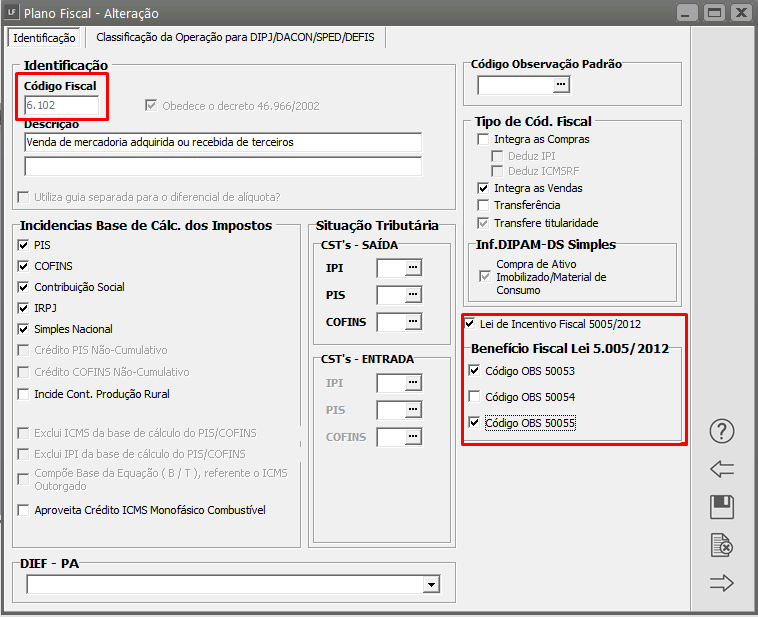

No menu Manutenção>Tabelas>Plano Fiscal > Manutenção

Nessa tela o usuário deverá configurar todos os CFOPs que será apurado dentro da Lei 5005.

Para os CFOPs de entrada preencher somente a opção “Lei de Incentivo Fiscal 5005/2012”

Para os CFOPs de Saídas deverá informar também o código de observação que será utilizado nos lançamentos.

O usuário pode informar mais de um código de observação para o mesmo CFOP. Na importação o sistema verifica as regras, para determinar qual código de observação será atribuído.

CFOPs iniciados com 5

- Código de Observação 50051 Saídas internas tributadas de mercadorias sujeitas ao regime especial;

- Código de Observação 50052 Saídas internas de bebidas alcoólicas com NCM 2204, 2205, 2206, 2207 e 2208;

CFOPs iniciados com 6

- Código de Observação 50053 se no xml o tipo operação envolver o participante destinatário Pessoa jurídica e não contribuinte de ICMS.

- Código de Observação 50054 Para produtos com Alíq. ICMS Entrada Interestadual igual a 12%.

- Código de Observação 50055 se no xml o tipo de operação envolver o participante destinatário Pessoa física não contribuinte de ICMS ou pessoas jurídicas contribuintes de ICMS, não sendo consideradas:

a) As vendas interestaduais de mercadorias sujeitas ao regime, especiais destinadas a pessoas jurídicas não contribuintes do ICMS lançadas no código de observação 50053 (V3); e,

b) As vendas interestaduais de mercadorias sujeitas ao regime especial adquiridas em operações interestaduais com alíquota de 12% lançadas no código de observação 50054 (V4);

c) As vendas interestaduais com bens e mercadorias importados do exterior alcançados pela Resolução do Senado Federal nº 13, de 25 de abril de 2012. Cujo a CST do produto iniciada com 1.

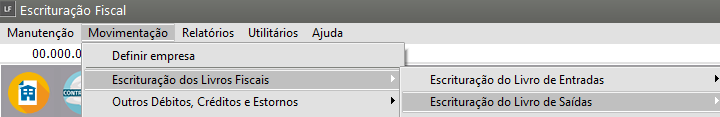

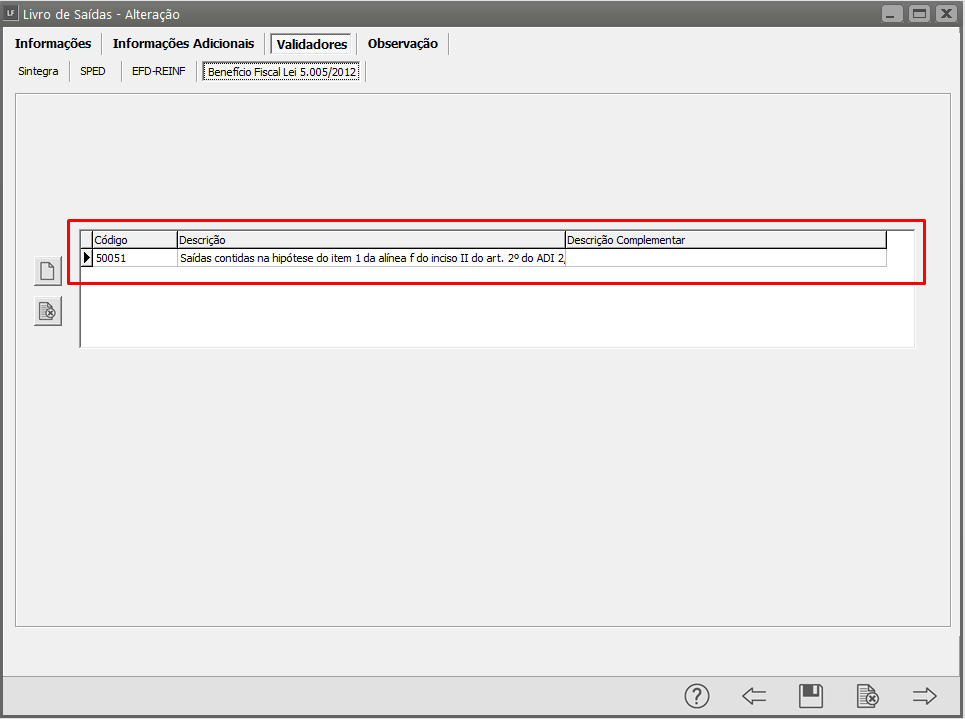

No menu Movimentação>Escrituração dos Livros Fiscais>Escrituração dos Livros de Saídas >Manutenção

Aba Validadores>Beneficio Fiscal Lei 5005/2012 você irá cadastrar as informações da Lei 5005/2012

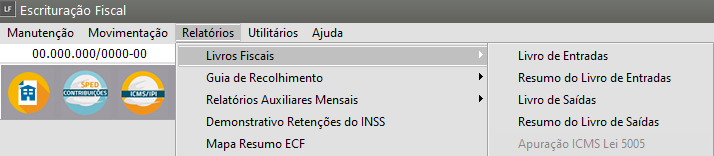

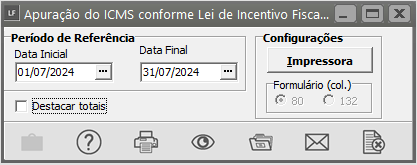

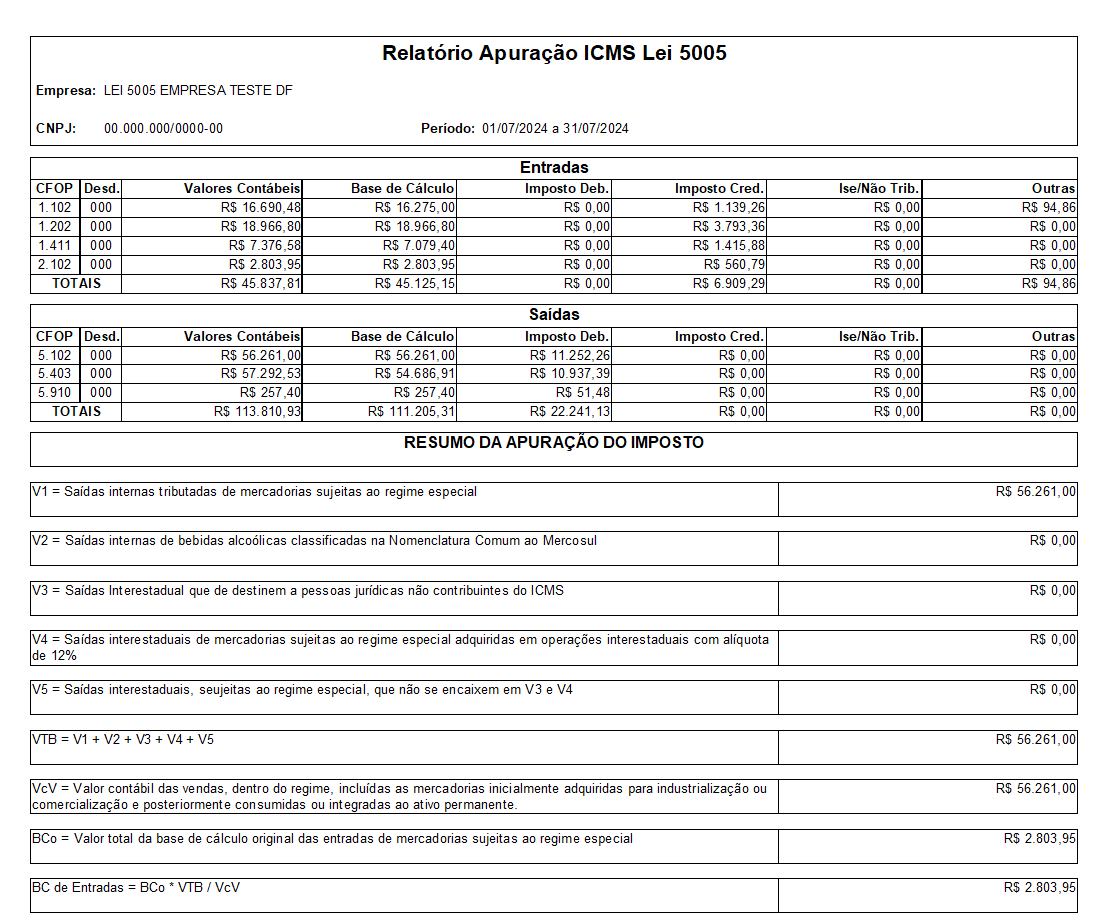

No menu Relatórios>Livros Fiscais>Apuração ICMS Lei 5005 - você conseguirá visualizar o relatório das notas fiscais de saídas conforme lei 5005/2012

No relatório está demonstrando as informações de Entradas/Saídas, cálculo do imposto.

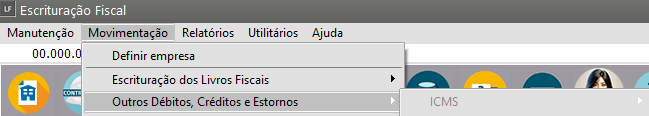

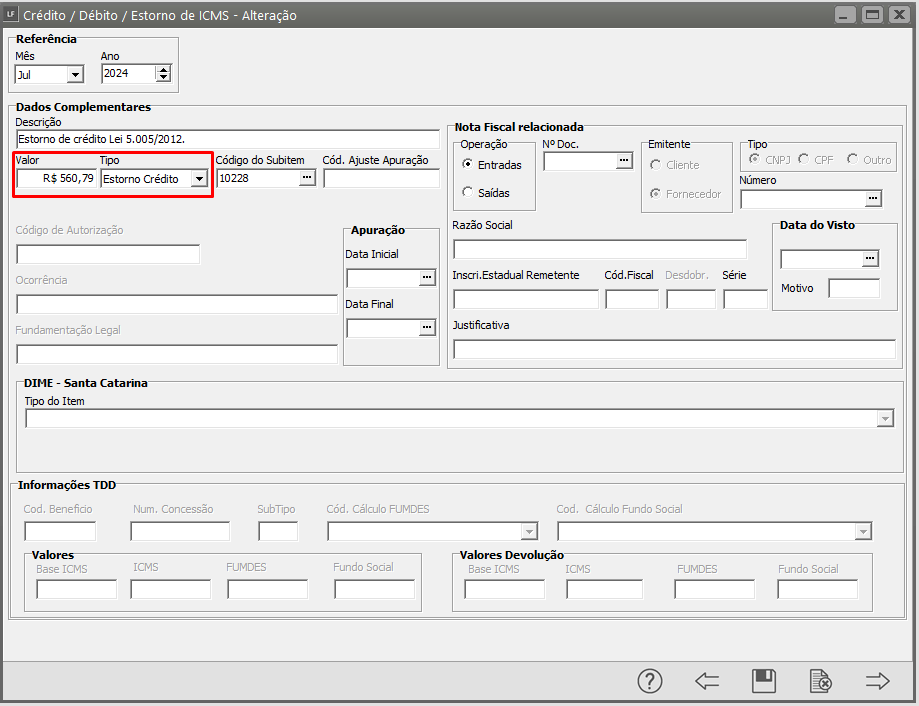

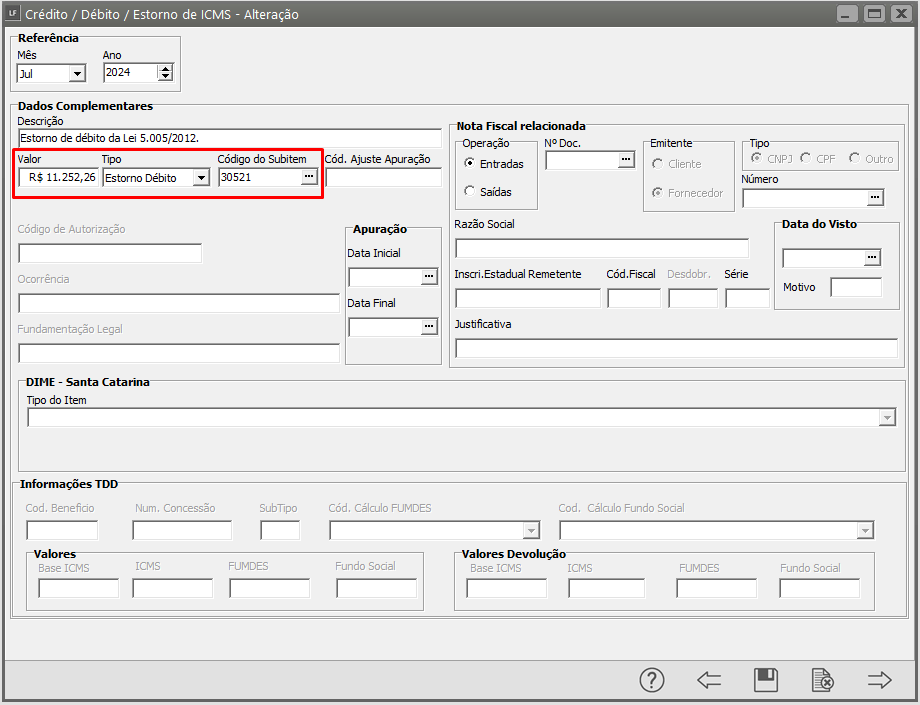

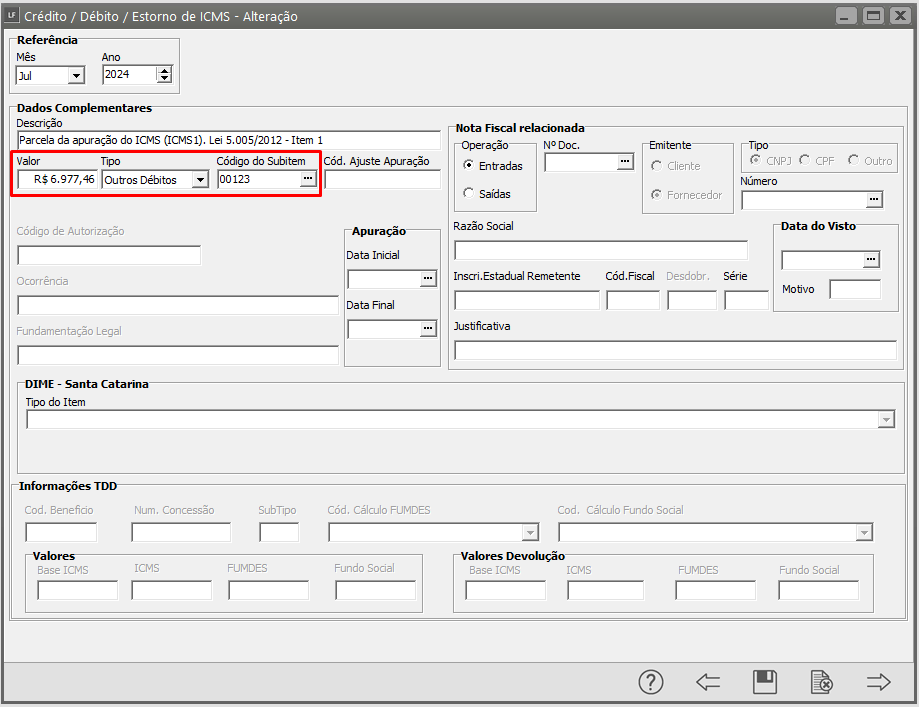

Após geração do relatório é gerado informações na tabela do menu Movimentação>Outros Débitos, Créditos e Estorno>ICMS>Manutenção

Após geração do relatório é gerado informações na tabela do menu Movimentação>Outros Débitos, Créditos e Estorno>ICMS>Manutenção

Essas informações são levadas para o registro E111 do EFD ICMS/IPI

Estorno de Crédito: Valor do ICMS destacados nas notas fiscais de entradas, cujo CFOP está apurando pela lei 5005.

Estorno de Débito: Valor do ICMS destacados nas notas fiscais de saídas, cujo CFOP está apurando pela lei 5005.

Outros Débitos: Valor do ICMS apurado pela lei 5005.

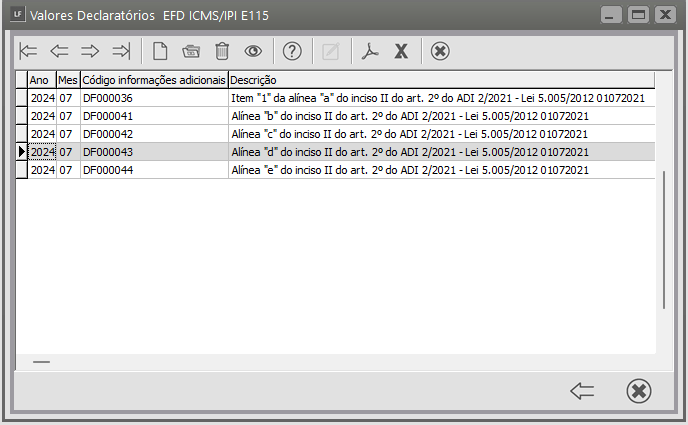

No menu Movimentação>Outros Débitos, Créditos e Estorno>Valores Declaratórios, será demonstrados os valores utilizados na apuração do ICMS Lei 5005. Gera informações para o Registro E115 do EFD ICMS IPI.

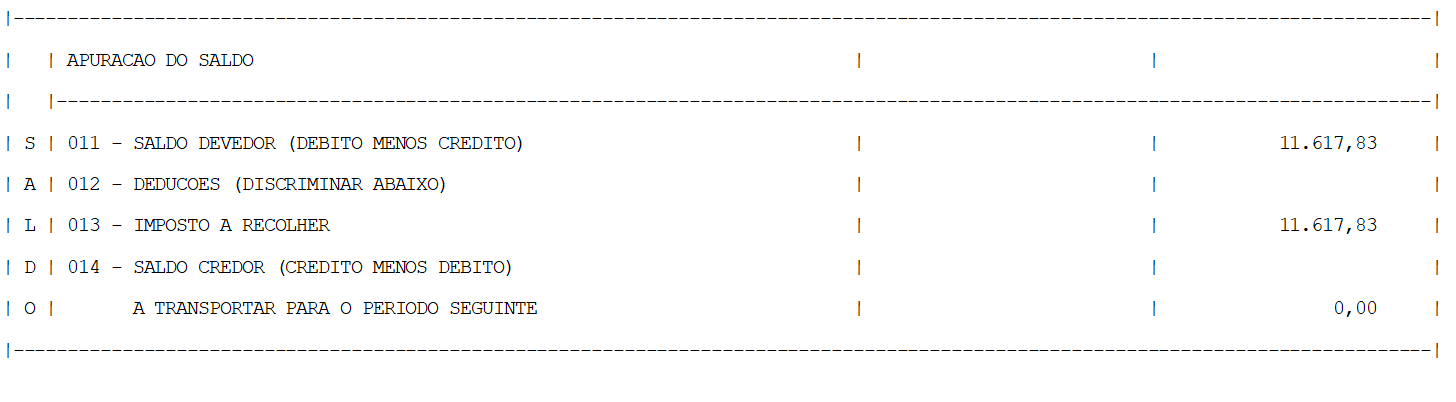

No menu Relatórios>Livros Fiscais>Livro de Apuração do ICMS, será demonstrada a Apuração Final do ICMS

O valor apurado é a soma do ICMS apurado pela lei 5005 mais o ICMS destacado nas notas fiscais de saídas que não estão configuradas pela lei 5005.