TARE - Termo de Acordo de Regime Especial (para destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

Veja também oso Itens:Item:

- Definindo Critério para Cálculo de Impostos

CadastrandoExportandoodadosPlanoparaFiscala(CFOPGuia Nacional de Recolhimento de Tributos Estaduais -Código Fiscal de Operações)GNRE- Cadastrando

AlíquotasInformações por Estado - Emitindo Notas Fiscais Eletrônicas

- Redução na Base de Cálculo do ICMS

- Redução no Valor do ICMS (Emitente e Destinatário do Estado do Paraná)

- Substituição Tributária

- Substituição Tributária

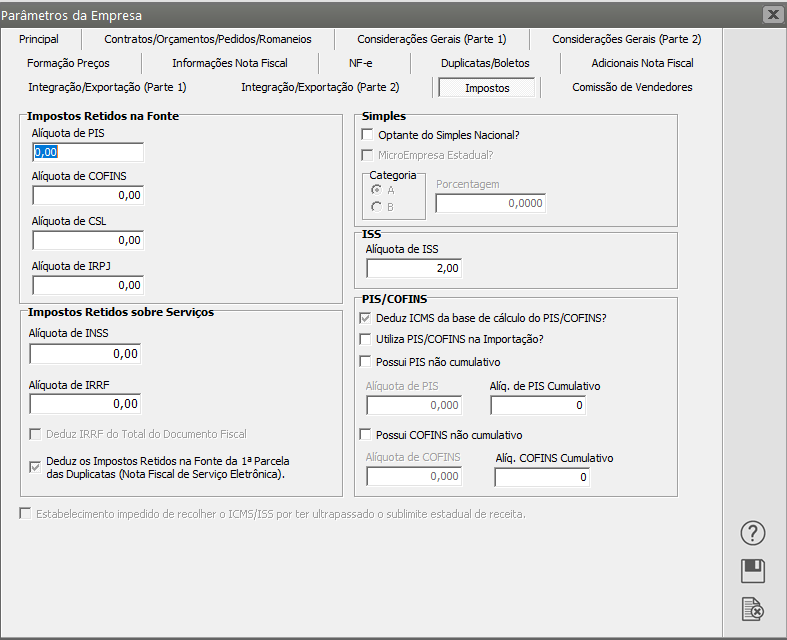

- Conceito Alterando Valores Manualmente para NFe de ImportaçãoImportação da Tabela IBPT (Instituto Brasileiro de Planejamento Tributário) Lei da TransparênciaCadastro dos Motivos da DesoneraçãoCadastro das Alíquotas das Atividades DesoneradasParametrizando a Empresa - aba ImpostosNota Fiscal de Complemento de ICMSCálculo de Substituição TributáriaCálculo de STpara EmpresasPertencentespertencentes ao Simples Nacional- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente do

Estado doMatoGrosso)Grosso) - TARE - Termo de Acordo de Regime Especial (para Destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

- Carga Tributária Média (Para Clientes do Estado do Mato Grosso)

Lei da Transparência dos Tributos Federais, Estaduais e MunicipaisDesoneração de ICMS (Nota Técnica 2013/005)- Cadastro para Informações para a Substituição Tributária (ST)

- Redução na Base de Cálculo do ICMS

Crédito de ICMS - Simples Nacional- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

- Diferimento de ICMS

Desoneração do ICMS (Nota Técnica 2013/005)- DIFAL

(- Diferencial de Alíquota deICMS)ICMS e FCP(- Fundo de Combate àPobreza)Pobreza InclusãExclusão do ICMSdodaDocumento na Formação AutomáticaBase dePreçoCálculo do ICMSST (Emitentes do Simples Nacional, Destinatário Interestadual)- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

Cálculo dos Tributos conforme Tabela IBPT (Instituto Brasileiro de Planejamento Tributário)- Desoneração do ICMS para o SUFRAMA

Impostos Vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)- Calculando Substituição Tributária na Emissão da Nota Fiscal

Emissão

Segundo o portal da Sefaz MT com fundamento na Lei nº 14.244:

Art. 1º Este decreto regulamenta a Lei nº 14.244, de 29 de julho de 2002, que instituiu o incentivo Apoio à Instalação e expansão de Empresas Operadoras de Logística de Distribuição de Produtos no Estado de Goiás – LOGPRODUZIR -, subprograma do Programa de Desenvolvimento Industrial de Goiás – PRODUZIR -.

Art. 2º O LOGPRODUZIR tem por objetivo incentivar a instalação e a expansão, no Estado de Goiás, de empresas operadoras de logística de distribuição de produtos.

§ 1º Considera-se empresa operadora de logística a que opere neste segmento, inclusive com agenciamento de cargas e armazenamento, em território goiano, de mercadoria própria ou de terceiro, destinada à distribuição no País.(…)

Art. 5º O incentivo do LOGPRODUZIR somente pode ser concedido mediante termo de acordo de regime especial – TARE – celebrado com a Secretaria da Fazenda, no qual devem ser disciplinadas forma, limite e condições do benefício, dentre elas a fixação do valor mínimo mensal de arrecadação do ICMS pela beneficiária e do prazo de fruição.

Parágrafo único. Os prazos de fruição do benefício do LOGPRODUZIR fica limitado a 10(dez) anos, não podendo, ainda, ultrapassar o ano de 2020.”

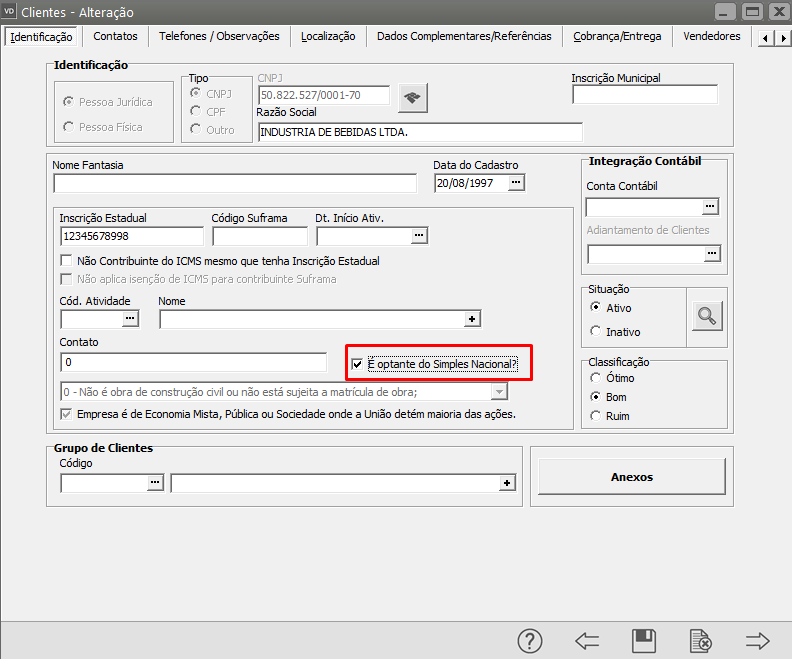

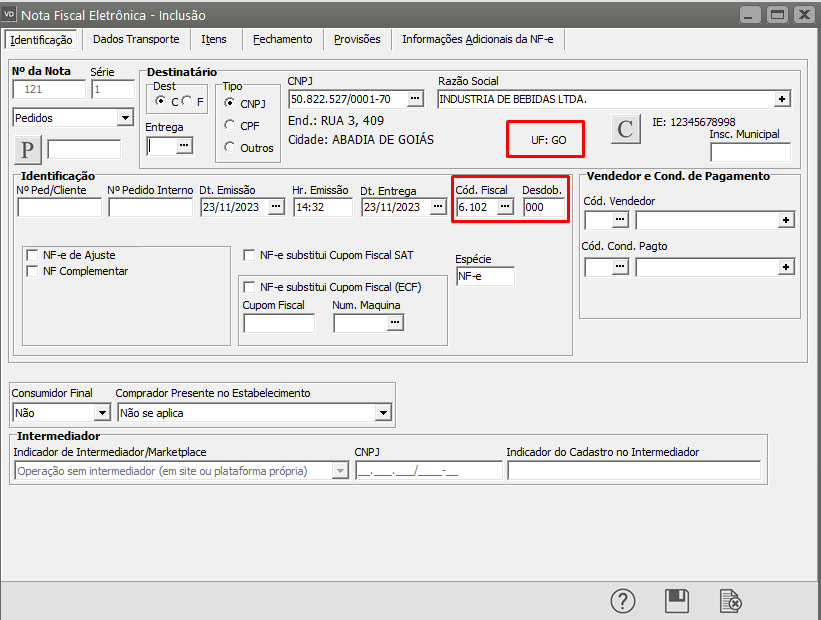

A empresa que irei utilizar como Exemplo não está definida que é optante pelo Simples Nacional.

Portanto para que o Sistema calcule a TARE é necessário que a Emissão da Nota Fiscal seja para um Cliente pertencente ao Estado de Goiás, que possua Inscrição Estadual e que esteja enquadrado no regime Simples Nacional.

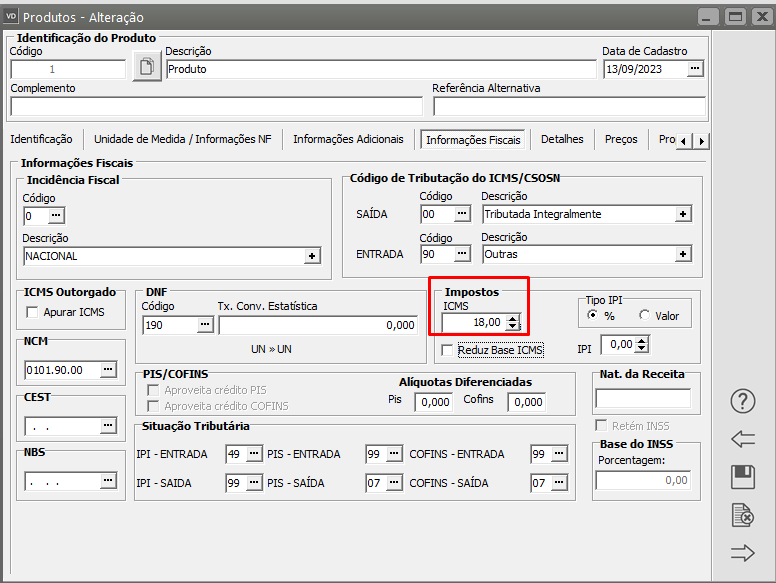

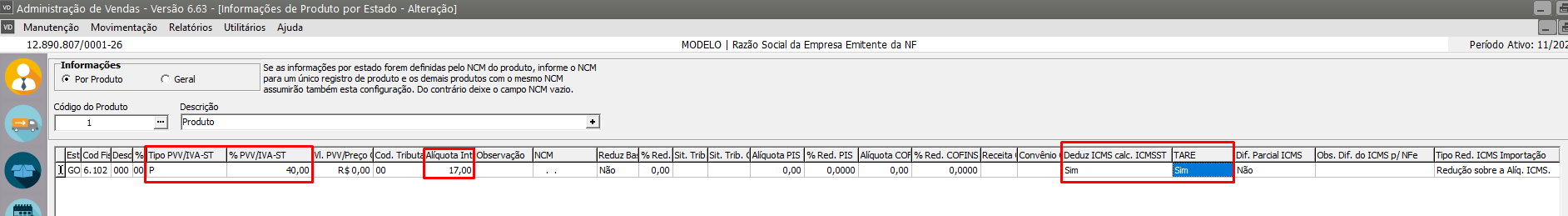

No cadastro do produto você deve informar a alíquota do ICMS e definir as informações gerais do produto para qualquer venda a ser realizada, se as informações definidas no cadastro do produto forem diferentes das informações por Estado, no momento da emissão da nota serão consideradas as informações por estado, caso para o estado ou CFOP específico não haja informação o sistema irá considerar as informações do cadastro do produto.

- Produto

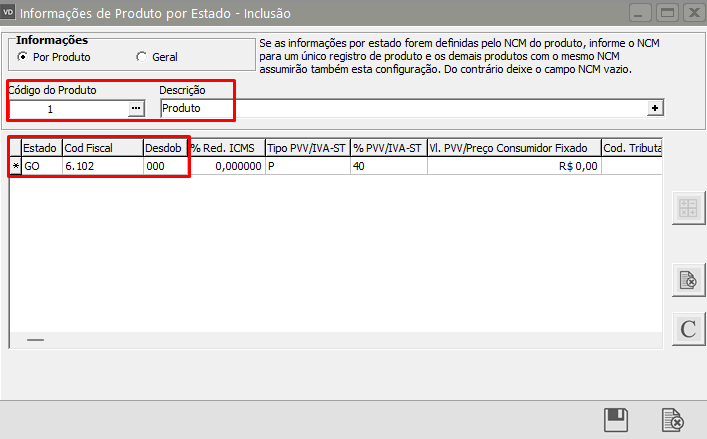

- Estado (UF) da Operação em questão (GO);

- Código Fiscal da Operação (CFOP) e desdobramento a ser utilizado na emissão da NF-e ;

- Cód de Tributação de ICMS;

- Alíquota Interna do estado do destinatário da NF-e;

- Porcentagem da Margem de Valor Agregado (MVA) ou Índice de Valor Adicional Setorial (IVA);

- Deduz ICMS calculado do ICMSST - Sim

- TARE deverá sem colocado “SIM”.

Observação:

1) Se a TARE for para todos os seus produtos, ao invés de definir Informações por Produto, defina Geral e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado

2) Se TARE for para todos os produtos que possuam um mesmo NCM, informe esse NCM no campo NCM e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado e para os produtos que tenham em seu cadastro o NCM informado.

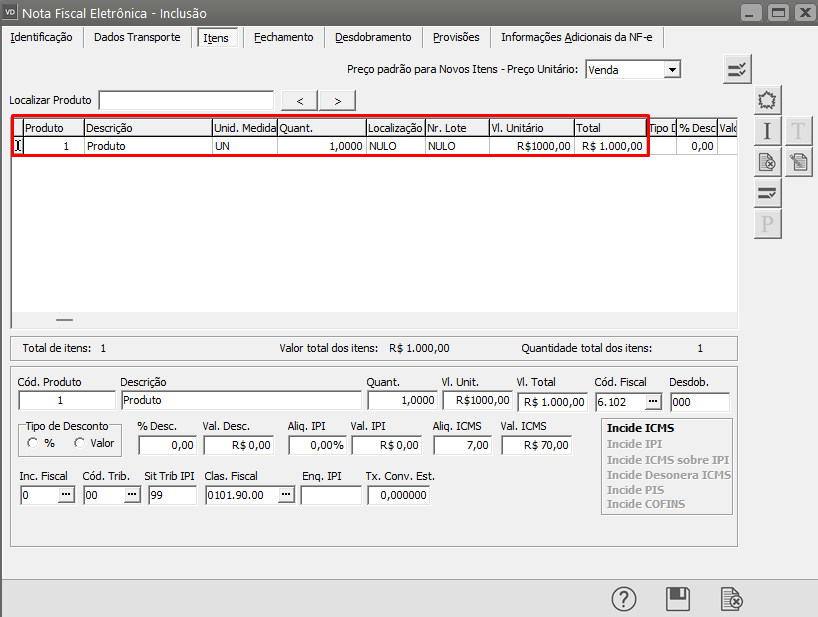

Ao cadastrar uma nota fiscal para um cliente do Estado de Goiás e que pertença ao Simples Nacional, com o CFOP cadastrado em Informações por Estado com “Sim” para TARE, o sistema fará corretamente o cálculo.

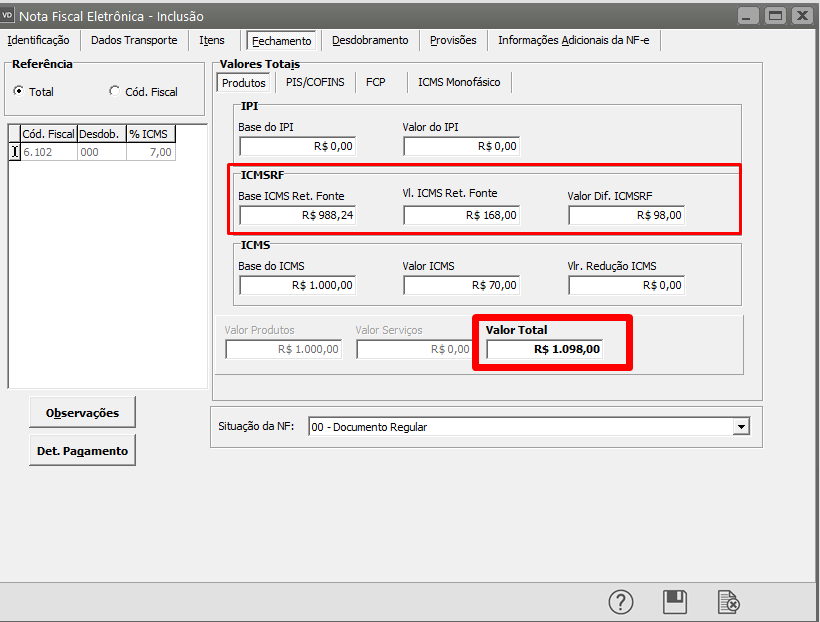

Acessando a aba Fechamento da Nota Fiscal é possível verificar os cálculos efetuados.

3. Exemplo do Calculo da Tare:

Preço total de aquisição (Produtos+IPI+Despesas Acessórias): R$ 1000,00

Base ICMS Ret. Fonte (Aquisição + IVA * 12 / Alíquota Interna do Produto): (1.000,00 + 40% X 12) / 17 = 988,24

Valor do ICMS Ret. Fonte (Base ICMSRF * Alíq. Interna do Produto): 988,24 X 17% = 168,00

Valor Dif ICMSRF (Vl ICMSRF – Valor ICMS normal): 168,00 – 70 = R$ 98,00

Fonte: http://www.sefaz.go.gov.br/LTE/LTE_VER_40_3_htm/Produzir/Decreto/D_05835.htm#:~:text=10.,por%20empresa%20operadora%20de%20log%C3%ADstica.